(Photo: Blake Wheeler pour Unsplash)

«Pour la plupart des familles, une maison est le plus gros achat de leur vie et leur bien le plus précieux. C’est dans le secteur du logement que de nombreux ménages ont fait, ou feront, leur plus gros investissement. Par conséquent, les prix que les familles paient pour ce logement peuvent affecter leur bien-être général et l’ensemble de l’économie.» – Philip Jefferson, vice-président de la Fed, le 20 mai 2024

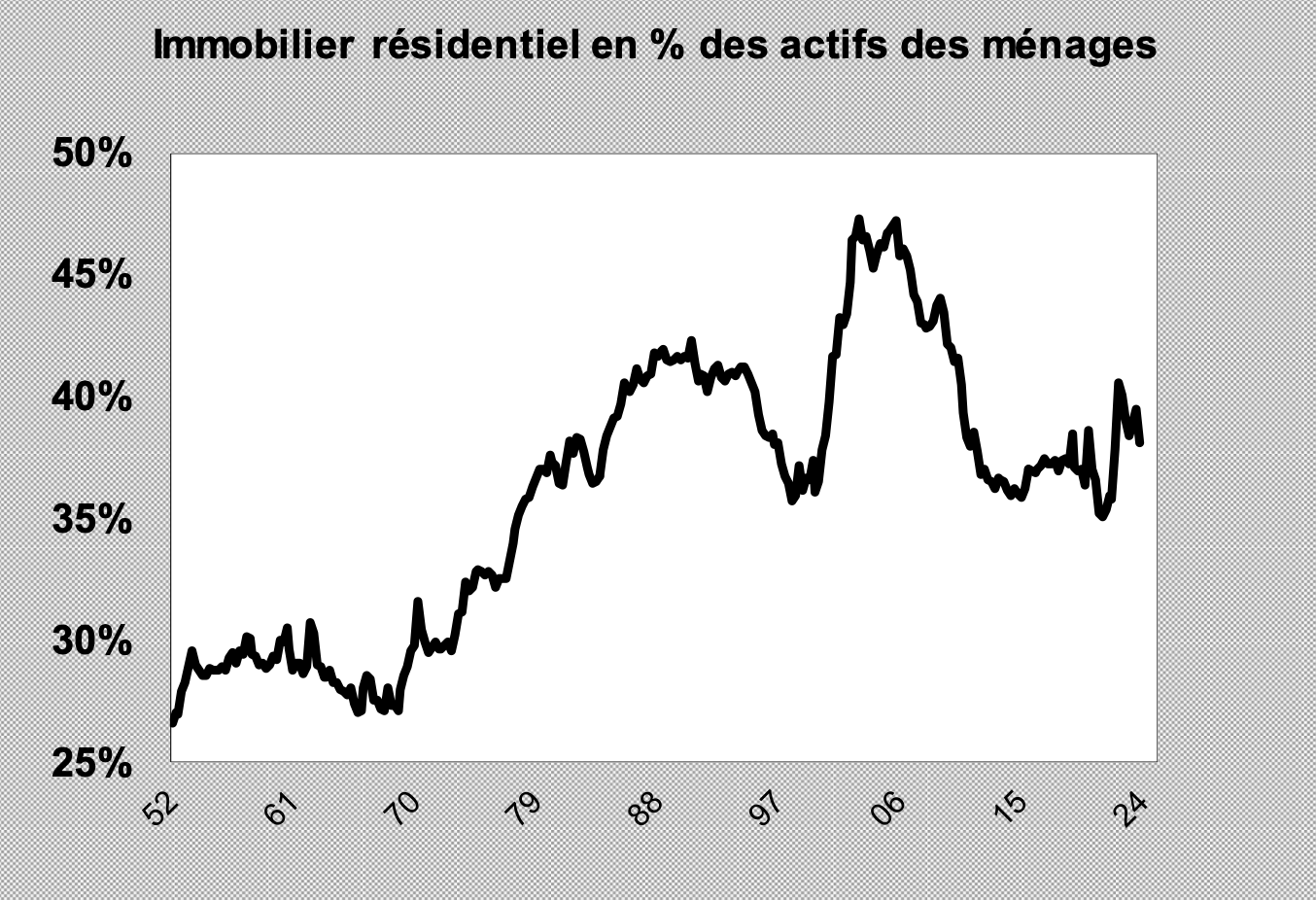

EXPERT INVITÉ. L’importance que la Réserve Fédérale américaine (Fed) porte au marché immobilier résidentiel vient du fait qu’il représente un fort pourcentage de l’actif des ménages à 38%.

Et considérant que le consommateur contribue à 68 % de l’économie totale du pays, les autorités monétaires doivent donc s’assurer d’un délicat équilibre entre d’une part, la répercussion que les prix de l’immobilier ont sur le taux d’inflation, et d’autre part, l’importance que cet effet de richesse, a sur l’économie en général.

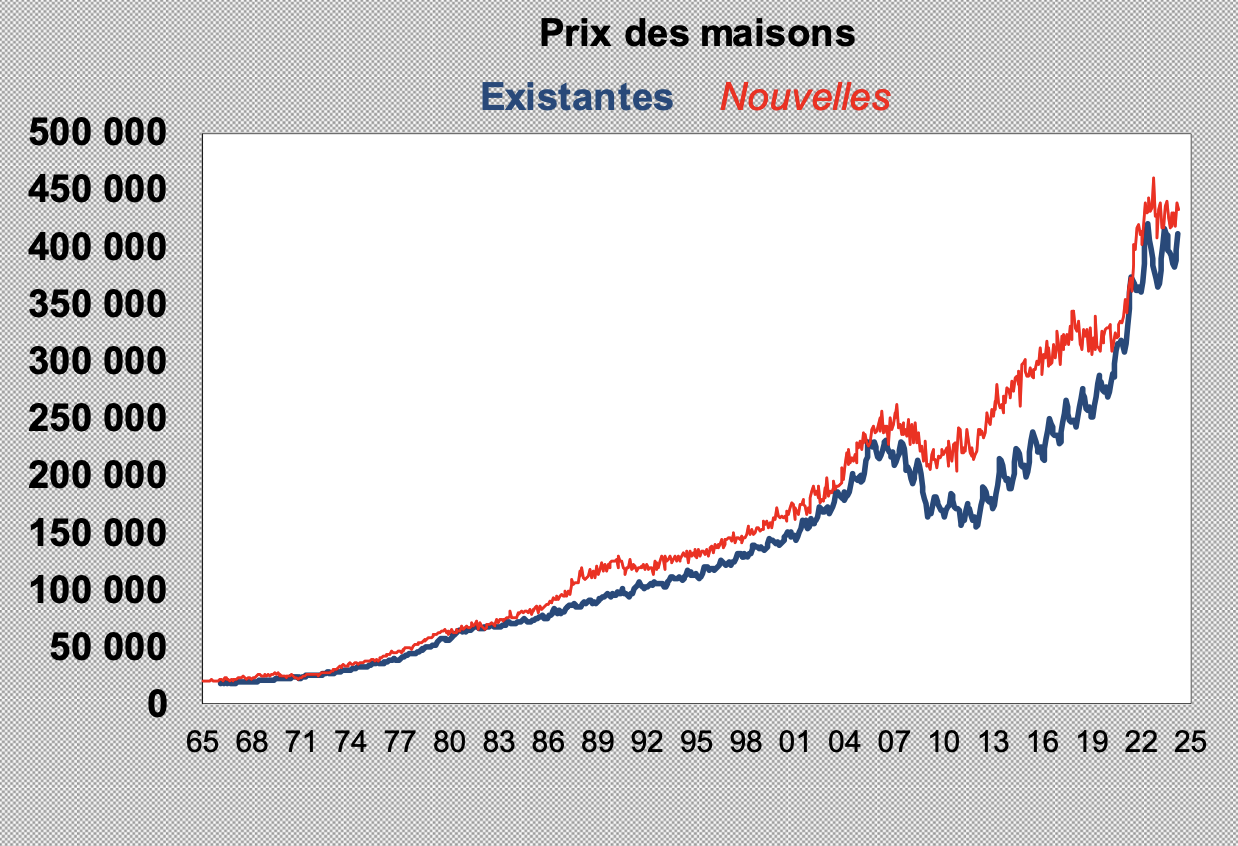

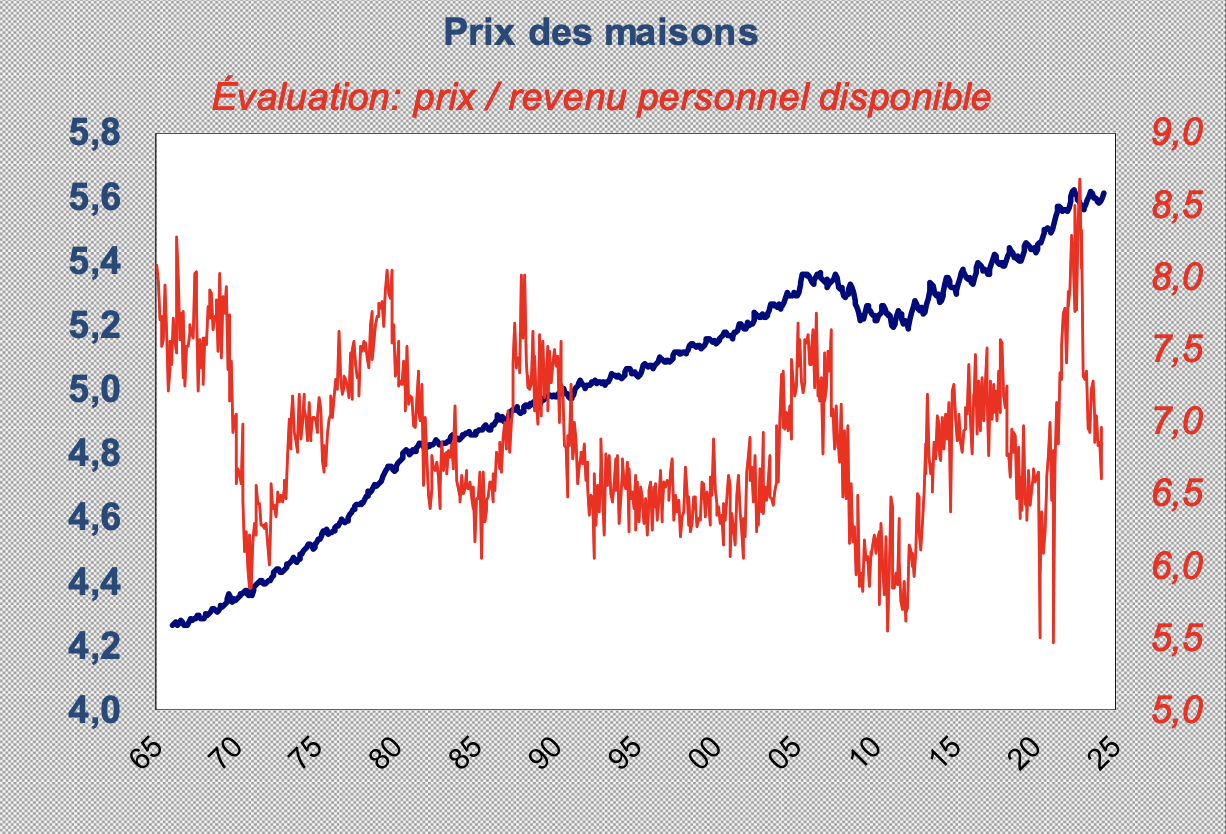

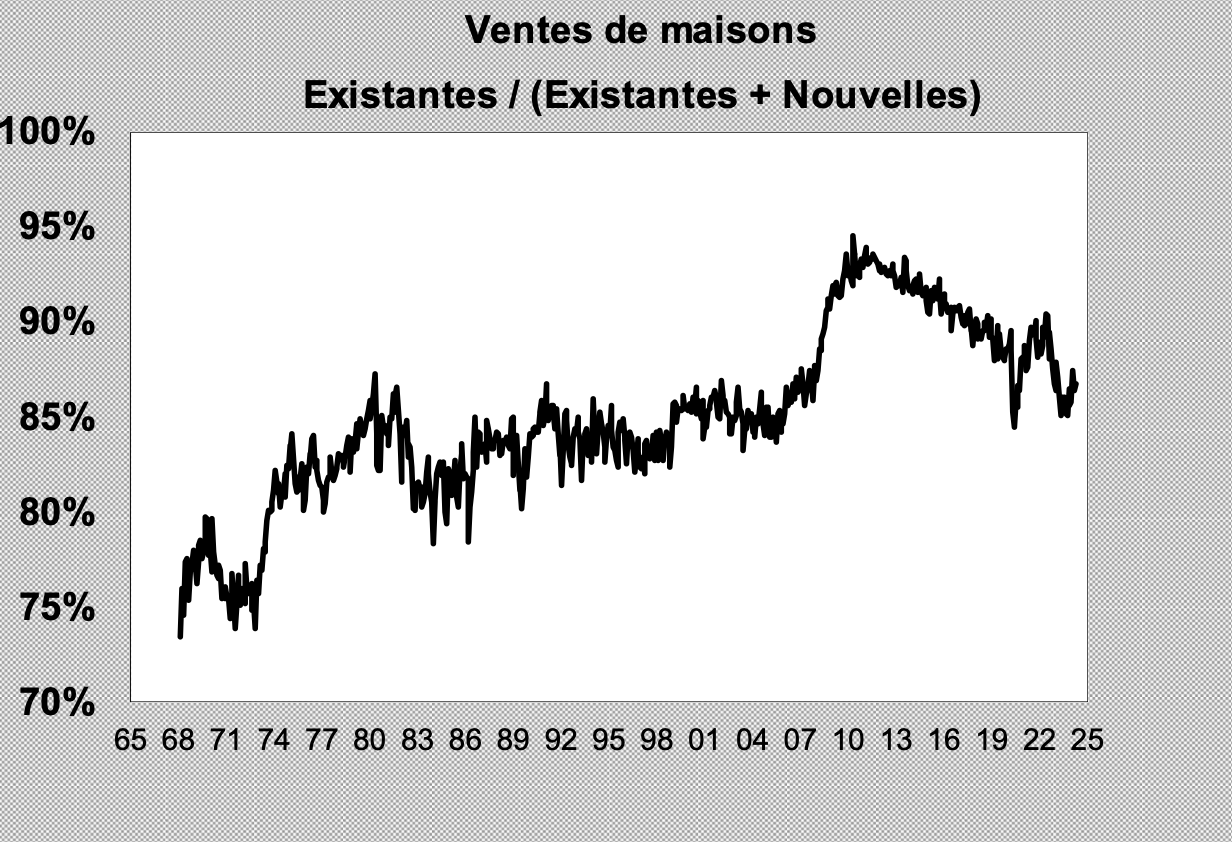

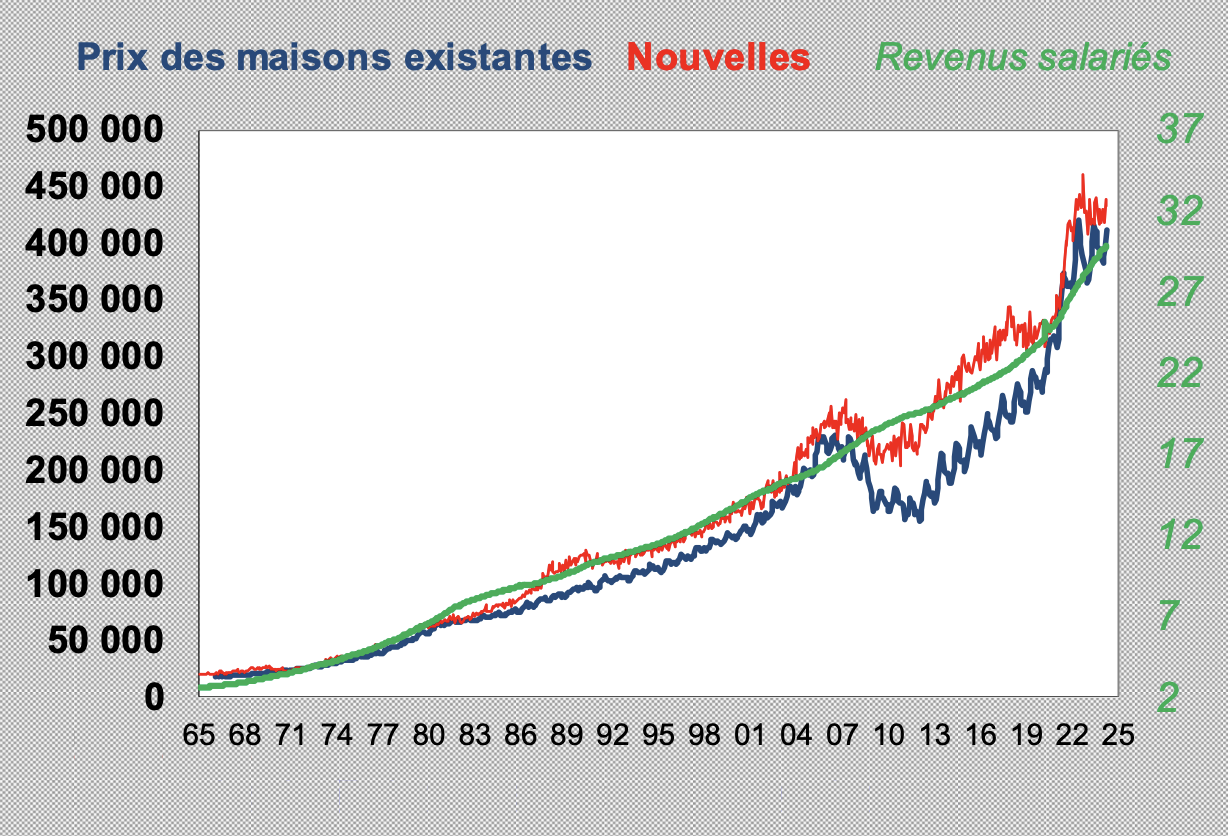

Aux États-Unis, les prix des maisons existantes et nouvelles ont eu sensiblement le même comportement,

avec les maisons existantes qui ont représenté la plus grande part du marché (aujourd’hui, 87 %).

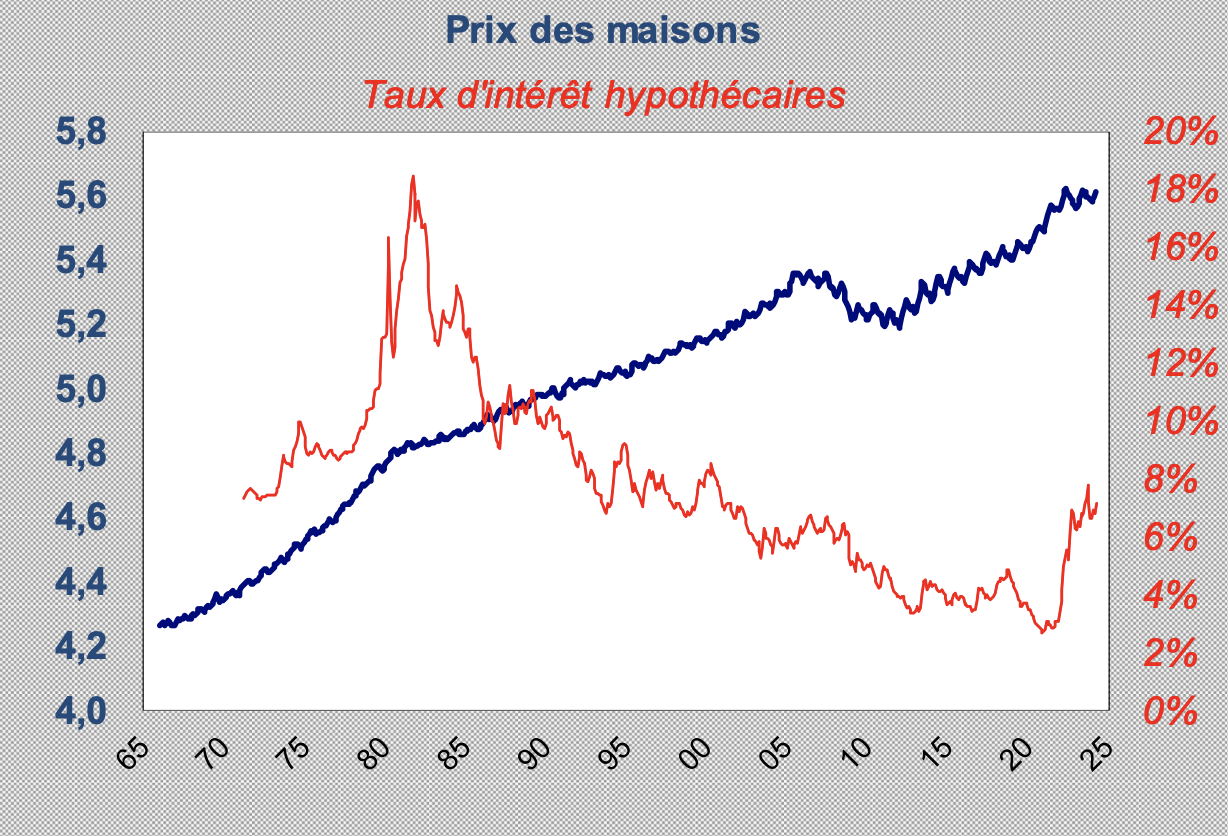

1. Répercussion des taux d’intérêt:

Il est fondamentalement évident qu’un haut taux hypothécaire affecte négativement le marché immobilier résidentiel.

Mais, de manière surprenante, il faut admettre que les prix des maisons (log), dans le passé, ont été assez résilients face aux hausses des taux d’intérêt hypothécaires (7,2 % à la fin avril 2024).

Voici quelques explications possibles.

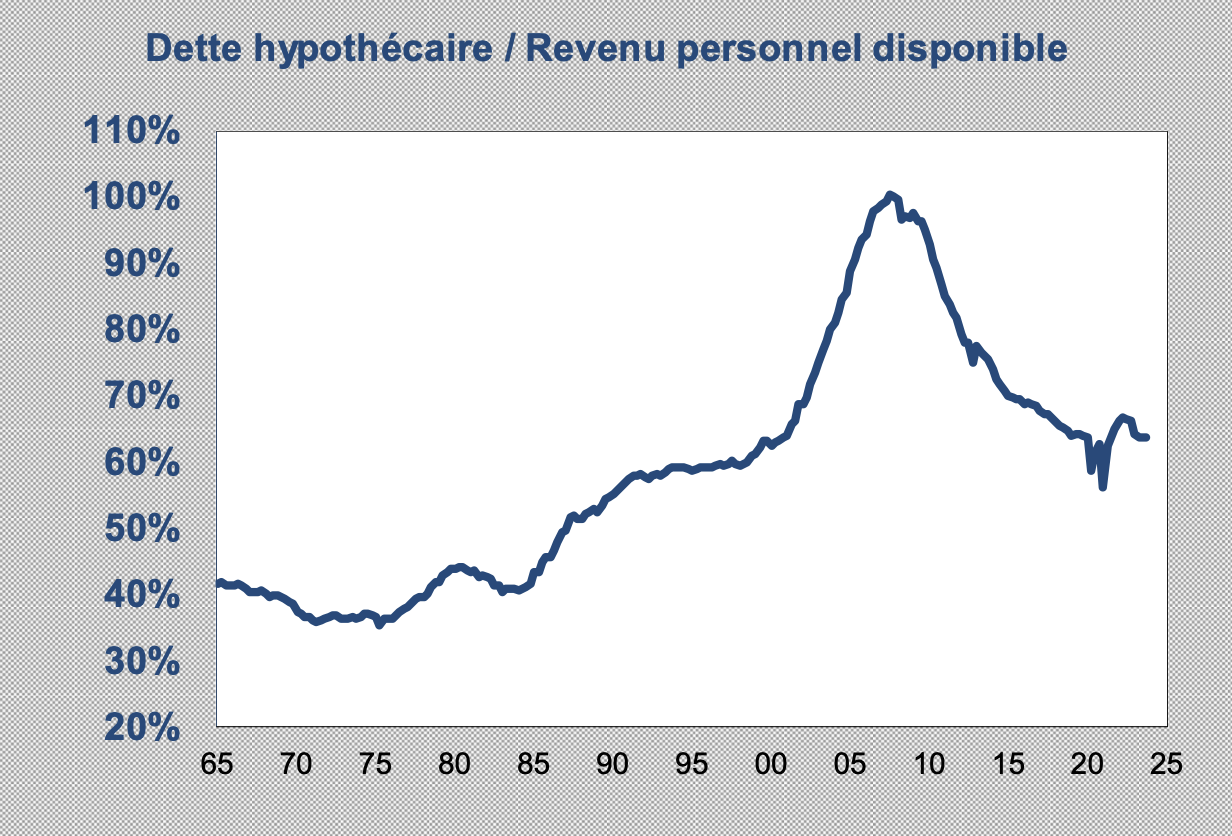

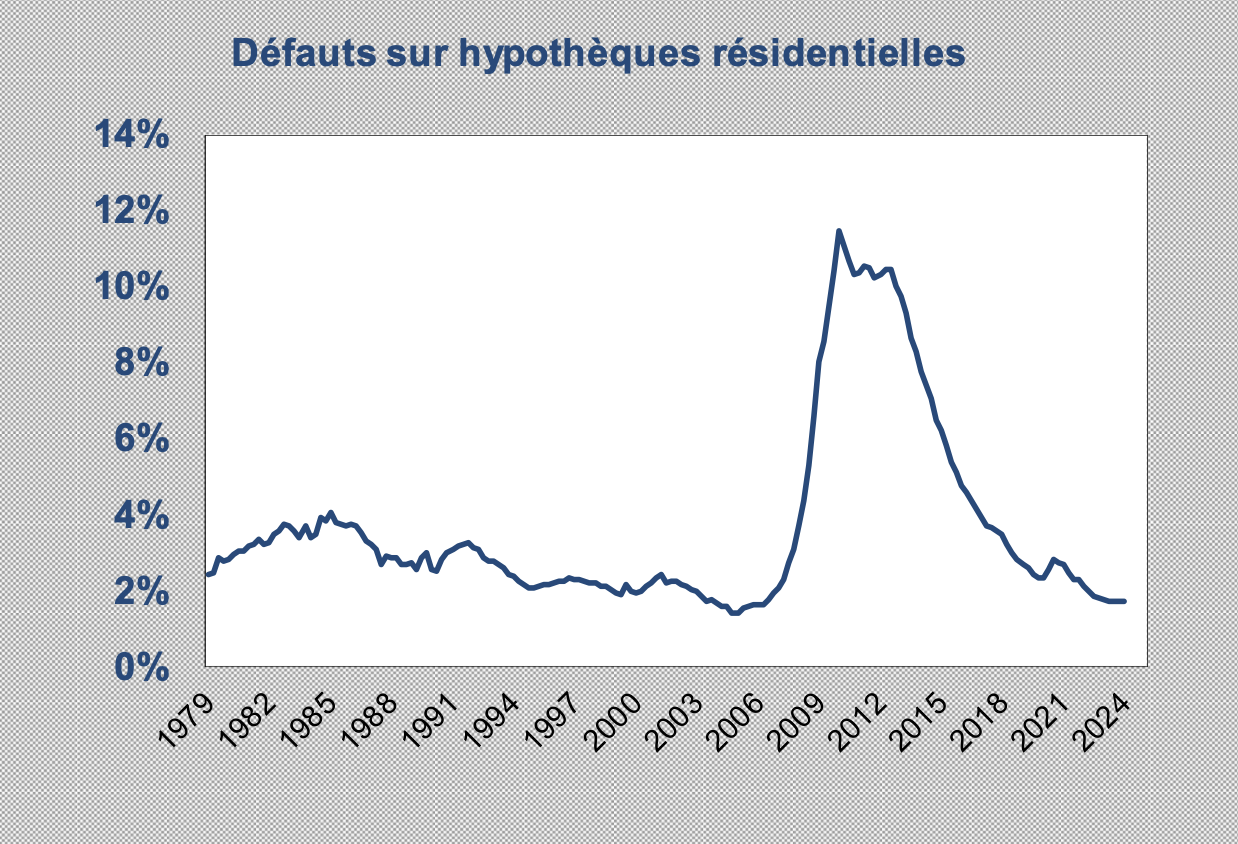

a. La crise de 2007 – 2009 aurait amené une plus grande discipline chez les ménages, faisant passer l’endettement hypothécaire de 100,4 % du revenu personnel disponible, à 63,6 %.

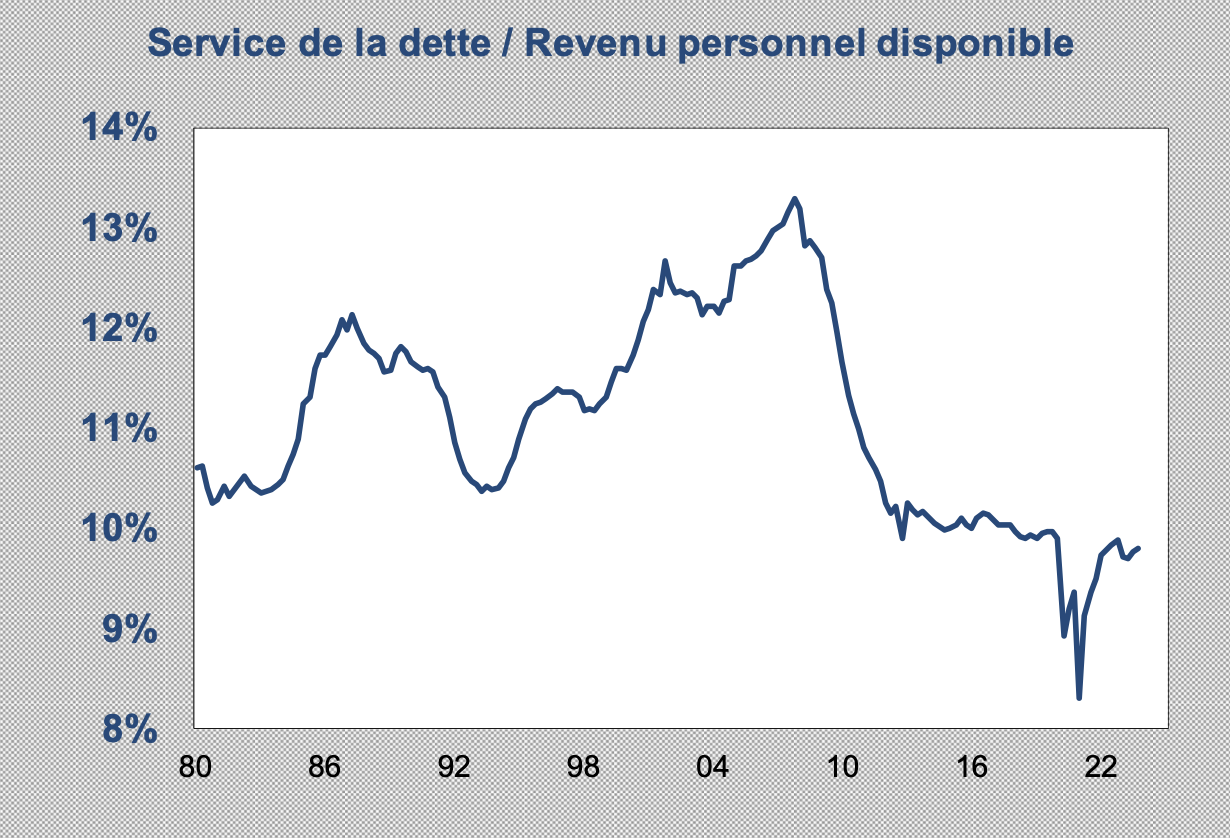

b. Même si les taux d’intérêt ont grimpé depuis mars 2022, il demeure qu’ils sont sensiblement inférieurs à ce qu’ils ont déjà été, et que les ménages ont été capables de « vivre avec cela » puisque l’argent qu’ils consacrent au paiement de leurs intérêts ainsi qu’au remboursement du capital est aujourd’hui, à 9,8 %.

2. Évaluation:

S’il est vrai que les prix des maisons sont près des sommets historiques, il demeure que la croissance économique a permis aux ménages de bénéficier d’une hausse de leurs revenus,

qui s’est avérée plus importante que la hausse du prix des maisons, réduisant ainsi le coefficient prix des maisons sur le revenu personnel disponible, en le faisant passer de 8,7 % en octobre 2022 (peu après le début du resserrement monétaire) à 6,6 % dernièrement.

3. Risques:

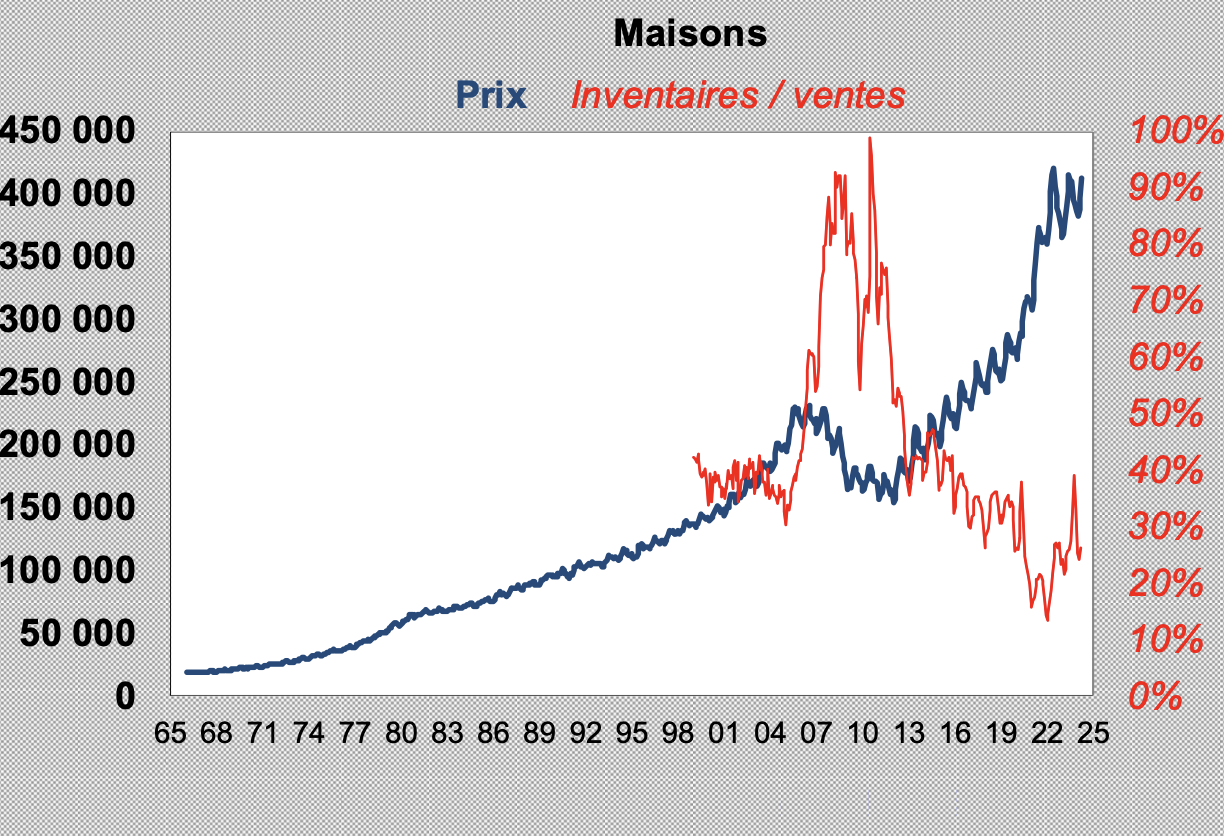

a. Si les inventaires commençaient à grimper par rapport aux ventes (un faible coefficient implique que le marché est serré), cela pourrait déséquilibrer la traditionnelle équation offre / demande.

b. Si, malgré les hausses des taux d’intérêt, les défauts sur les hypothèques sont présentement à un creux historique, ceux qui auront à renouveler leur terme pourraient trouver cela un peu difficile, un euphémisme.

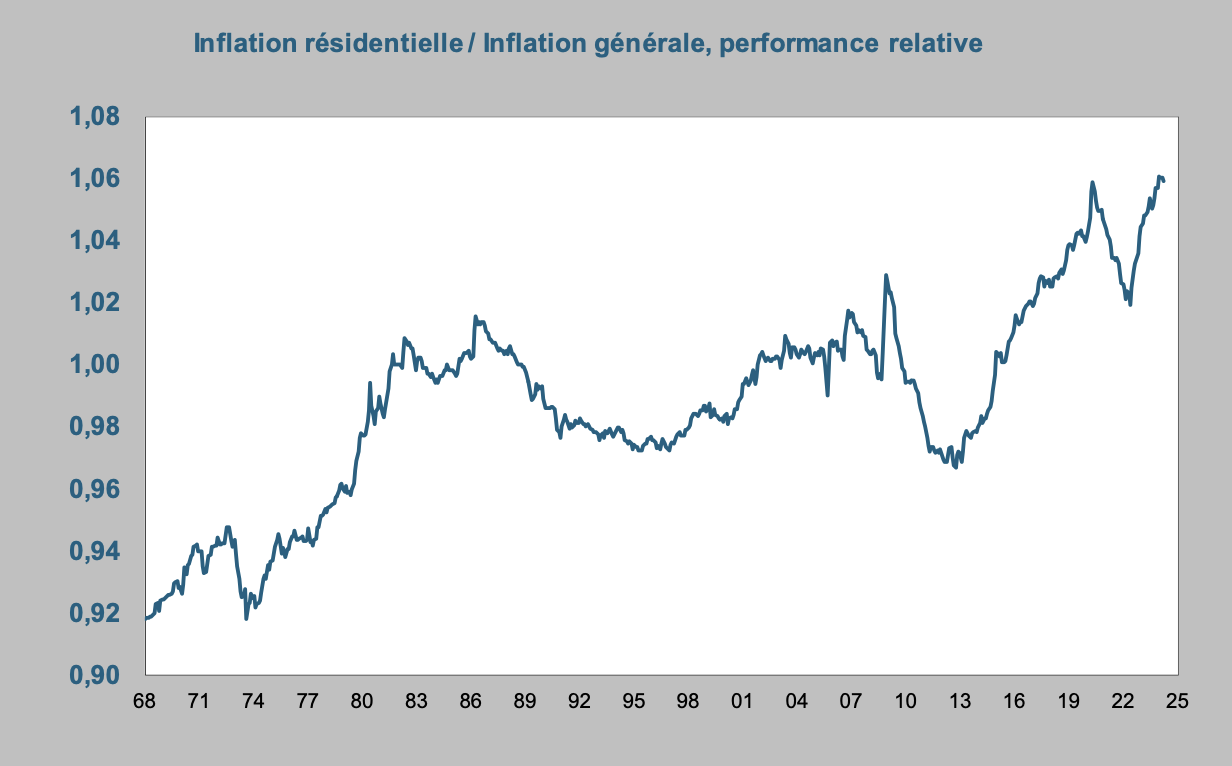

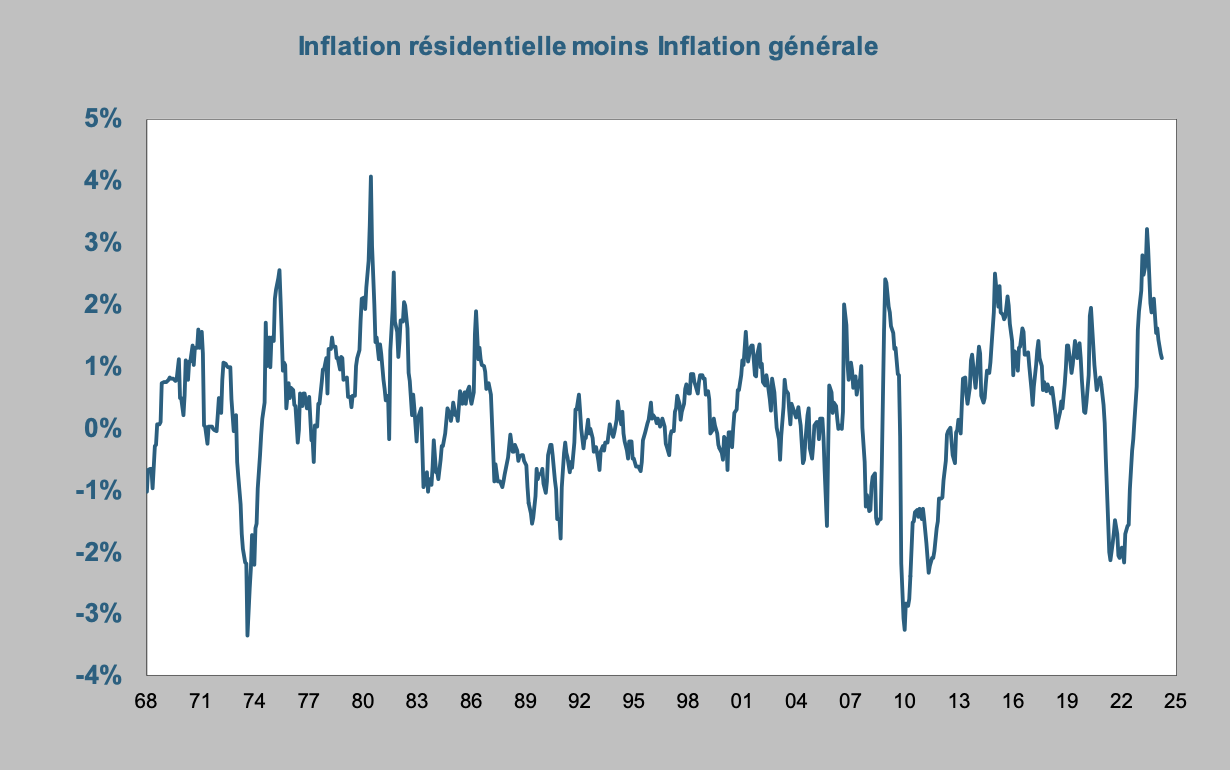

c. Pour ce qui concerne la politique monétaire, il serait préférable que le prix réel (prix des maisons relatif à l’inflation en général) cesse de grimper. C’est ce à quoi faisait référence récemment, le vice-président de la Fed, Philip N. Jefferson, et qui est cité au début de ce document.

Mais sans vouloir sombrer dans une forme toujours dangereuse de « wishful thinking », l’écart entre la croissance de l’inflation résidentielle et l’inflation en général s’est récemment dirigé dans la bonne direction…

La prochaine chronique fera le point des différences entre les situations canadiennes et américaines.

Réserve importante: ces observations ont été faites sur des données historiques qui ne sont pas garantes du futur.

Sources des données : Bloomberg. Réserve fédérale américaine. The Bureau of Economic Analysis. United States Census Bureau.

Inscrivez-vous à notre infolettre thématique:

Finances personnelles — Tous les vendredis

Inspirez-vous des conseils de nos experts en planification financière et de toutes les nouvelles pouvant affecter la gestion de votre patrimoine.