Investir en 2024 : l’ampleur des baisses de taux montrera la voie

Denis Lalonde|Édition de janvier 2024

(Illustration: Sébastien Thibault)

Le rallye boursier survenu durant les deux derniers mois de 2023 complique la tâche des économistes, qui prévoyaient pour la plupart que 2024 allait être une bonne année en Bourse. Des experts prévoient toujours que l’année qui s’amorce sera positive, mais ils ont tempéré leur enthousiasme depuis la fin du mois d’octobre.

D’emblée, des risques, en Bourse, il y en aura toujours, mais ce n’est pas parce que les indices ont bien fait en 2023 que le mouvement haussier est terminé», explique Jean-René Ouellet, vice-président, gestionnaire de portefeuille et gestionnaire principal de patrimoine à Valeurs mobilières Desjardins.

Ce dernier raconte qu’historiquement, lorsque l’indice S&P 500 enregistre un rendement de plus de 20% en un an, comme ce fut le cas en 2023, la hausse a tendance à se poursuivre l’année suivante. «On a recensé une trentaine d’occurrences de rendements de 20% et plus pour le S&P 500 et en moyenne, l’année suivante, la hausse a été de 9,8%. Ce n’est pas si mauvais», dit-il.

Jean-René Ouellet ajoute que si les marchés boursiers canadiens devaient, dans leur ensemble, moins bien performer que ceux des États-Unis, les investisseurs peuvent quand même miser sur des entreprises présentes à l’international, comme Alimentation Couche-Tard (ATD, 78,17$), AtkinsRéalis (ATRL, 43,10$) ou WSP (WSP, 189,24$). «Couche-Tard a une bonne exposition aux États-Unis et à l’Europe, alors qu’AtkinsRealis et WSP vont profiter de tout ce qui va se dépenser en ingénierie de la construction. Elles devraient bien faire, indépendamment du cycle économique», dit-il.

Il estime aussi que des entreprises «en contrôle de leur destinée», comme Dollarama (DOL, 98,06$), pourront continuer d’offrir des performances décentes. «On voit un consommateur qui opte de plus en plus pour des produits à escompte, la société continue de dégager de bonnes marges bénéficiaires et d’ouvrir de nouveaux magasins. Elle cible une croissance organique des bénéfices de 10% à 15% par année. Après, reste à déterminer à quel prix on l’achète», explique-t-il.

ATS Corporation (ATS, 56,67$) en est un autre bon exemple, elle qui automatise les chaînes de fabrication dans plusieurs industries, autant dans les médicaments contre l’obésité que dans l’assemblage de batteries pour véhicules électriques. «Il s’agit d’une société bien diversifiée du secteur des industrielles qui œuvre dans plusieurs marchés en croissance structurelle, indépendamment du cycle économique», précise-t-il, estimant que la gestion active prendra tout son sens cette année, car les ménages canadiens se serreront la ceinture, ce qui pénaliserait les secteurs plus cycliques, comme l’énergie, les ressources naturelles et la consommation discrétionnaire.

Pierre-Benoît Gauthier, vice-président adjoint à la stratégie de placement à IG Gestion de patrimoine, estime que les marchés boursiers canadiens devront affronter une économie qui montre des signes de faiblesse, avec des ménages qui sont plus endettés qu’aux États-Unis. «Au Canada, la Bourse est toutefois très concentrée dans quelques secteurs qui sont peu liés à la consommation discrétionnaire. Je fais souvent la même blague, en disant que le S&P/TSX, c’est six banques, des minières et des épiciers. Si le consommateur canadien décide de reporter l’achat d’un nouvel iPhone ou de ne pas acquérir de Tesla, ça n’aura pas d’effet à la Bourse de Toronto», explique-t-il.

Il soutient que la Bourse canadienne est plus influencée par les données économiques mondiales que par celles du pays. «Si on observe un rebond de l’économie mondiale cette année, le Canada pourrait être aspiré dans le tourbillon», dit-il. Il estime qu’un tel scénario pourrait survenir si l’économie américaine réussit un atterrissage en douceur et si le gouvernement chinois se remet à stimuler son économie.

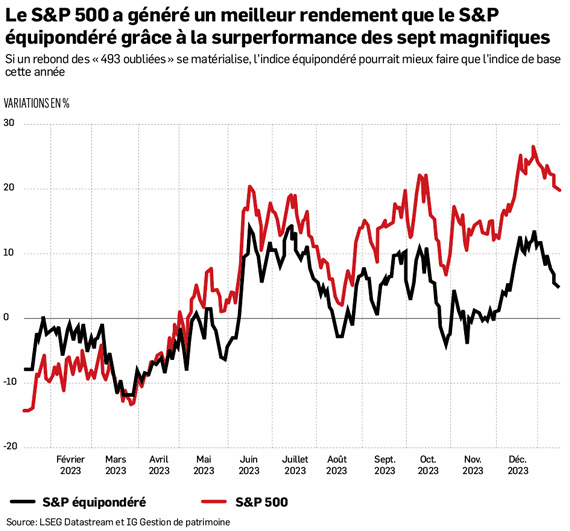

«Du côté américain, le rallye des actions à la fin de 2023 a confirmé un scénario que nous avions pour 2024, c’est-à-dire un rebond de ce que nous appelons les “493 oubliées” du S&P 500. On a tellement parlé des sept magnifiques en 2023 que sont Apple (AAPL, 185,92$ US), Microsoft (MSFT, 388,47$ US), Amazon (AMZN, 154,62$ US), Alphabet (GOOGL, 142,65$ US), Meta Platforms (374,49$ US), Tesla (TSLA, 218,89$ US) et Nvidia (NVDA, 547,10$ US)… Là, c’est au tour des 493 autres», croit Pierre-Benoît Gauthier.

Il ne dit pas qu’il faille sous-pondérer les sept poids lourds de la Bourse de New York, mais il est d’avis que ces entreprises ne seront pas assises dans le siège du conducteur de la locomotive des rendements de l’indice en 2024.

Le thème de l’intelligence artificielle

Selon Sébastien McMahon, stratège en chef, économiste sénior et gestionnaire de portefeuille à IA Gestion mondiale d’actifs, l’arrivée de robots conversationnels comme ChatGPT a stimulé l’appétit pour les sept magnifiques, ce qui a créé une conjoncture favorable très forte tout au long de 2023.

«Tout le monde veut être dans les bons thèmes au bon moment. Mais actuellement, le sentiment positif envers l’intelligence artificielle (IA) est proche des extrêmes. C’est plaisant le temps que ça dure, mais le prochain morceau, c’est d’évaluer les valorisations, alors que les titres des sept magnifiques se sont appréciés en moyenne de 75% en 2023», explique-t-il, reprenant l’une des citations célèbres du milliardaire américain Warren Buffett, qui dit que «le prix est ce que vous payez. La valeur est ce que vous gagnez».

Or, selon un outil maison d’évaluation des valorisations boursières, l’indice S&P 500 se négocie à son 84e percentile des 10 dernières années, ce qui est beaucoup plus élevé que pour l’indice de titres de petite capitalisation Russell 2000 à environ 50, et pour le S&P/TSX de la Bourse de Toronto, à 22.

«Les valorisations des titres canadiens sont généralement beaucoup plus attrayantes qu’aux États-Unis, c’est pourquoi nous anticipons que la Bourse canadienne fera un peu mieux cette année, avec un rendement d’entre 5% et 10%, simplement parce que les valorisations sont très attrayantes», dit-il, prévenant qu’une autre percée en IA pourrait soutenir les valorisations des titres technologiques américains.

«Si je fais le parallèle avec l’arrivée d’Internet à la fin des années 1990, il est vrai que ç’a changé le monde, mais il a fallu des années avant qu’on puisse identifier les entreprises qui en ont bénéficié le plus. L’IA va beaucoup plus vite, mais va-t-on commencer à générer des bénéfices avec la thématique en 2024? Les perspectives sont incertaines. Advenant un moment de doute, on pourrait avoir des prises de profits. C’est pourquoi nous entrevoyons un marché américain en hausse de 0% à 5% cette année», dit-il.

Ne pas «s’enfarger dans les fleurs du tapis»

Frédérick Demers, directeur général pour les solutions d’investissement multiactif à BMO gestion mondiale d’actifs, estime que les investisseurs qui tentent de miser sur les meilleurs secteurs à la Bourse ne devraient pas «s’enfarger dans les fleurs du tapis».

«Par exemple, on peut se demander si Amazon est un détaillant en ligne ou un fournisseur de services d’hébergement infonuagique… Je ne m’enfarge pas autant. Pour jouer le marché américain, j’aime bien miser sur le NASDAQ 100, sur le S&P 500 et sur le Russell 2000. Ça donne une segmentation plus intuitive du marché», explique-t-il.

Ce dernier n’est pas pressé de prédire que le marché boursier canadien pourrait mieux performer que celui des États-Unis cette année, même s’il concède que les gains boursiers qui pourraient être générés en 2024 ne seront pas de la même amplitude que ceux obtenus en 2023.

CONSEILS DE L’EXPERT

En 2024, il faudra surveiller l’augmentation des salaires

Pierre-Benoît Gauthier, vice-président adjoint à la stratégie de placement, IG Gestion de patrimoine (Photo: courtoisie)

«On est dans un nouveau paradigme où le vieillissement de la population soutient le marché de l’emploi au-delà des cycles économiques. Il existe à présent une espèce de force séculaire dans le marché de l’emploi. Partout sur la planète les taux de chômage sont dans leur fourchette historiquement basse. Il est difficile d’imaginer une forte récession dans un contexte où la plupart des gens ont un emploi et où il y a aussi beaucoup de postes vacants. Souvent, en récession, le premier domino à tomber est l’augmentation du taux de chômage. En 2024, il faudra en revanche surveiller l’augmentation des salaires, qui pourrait soutenir l’inflation. Si elle ralentit, la Fed n’aura pas besoin d’agir, parce que le marché de l’emploi aura effectué le travail à sa place.» Le S&P 500 a généré un meilleur rendement que le S&P équipondéré grâce à la surperformance des sept magnifiques Si un rebond des «493 oubliées»se matérialise, l’indice équipondéré pourrait mieux faire que l’indice de base cette année