(Photo: 123RF)

Pendant que la Bourse ne sait pas sur quel pied danser, Les Affaires a demandé à trois financiers de proposer des titres qu’ils jugent malaimés, boudés ou déconnectés d’une évaluation. Les investisseurs peuvent y trouver des occasions.

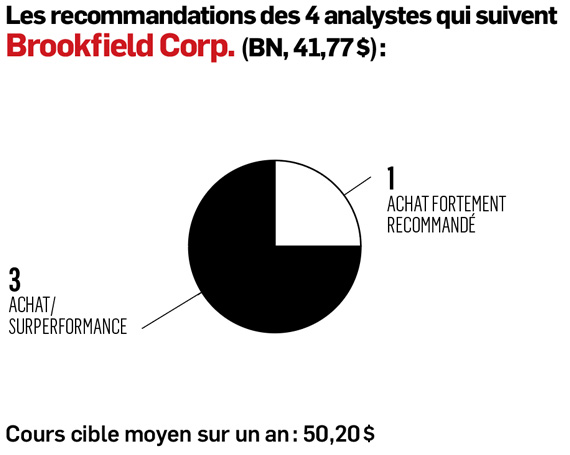

Brookfield Corp (BN, 41,77$) est punie en pleine tourmente de l’immobilier commercial

Deux analystes proposent la société de portefeuille à la tête du vaste empire Brookfield, Brookfield Corp. Celle-ci chapeaute quatre filiales en Bourse qui agissent dans la gestion d’actifs, l’énergie renouvelable, les infrastructures et le capital de risque.

C’est la valeur de l’immobilier commercial qui, à leurs yeux, est la plus dépréciée à l’intérieur du groupe diversifié. «Il faut dire que le fort taux d’inoccupation des tours de bureaux dans les centresvilles ne cesse de faire les manchettes», note Jean-Philippe Legault, analyste financier à Cote 100. La décision de Brookfield de laisser les clés aux prêteurs hypothécaires d’une douzaine de ses immeubles à Los Angeles et à Washington D.C.au cours des derniers mois alimente les pires craintes, mentionne pour sa part Brandon Thimer, analyste à First Avenue Investment Counsel. Ce dernier fait valoir que les immeubles de prestige de l’entreprise à New York et à Londres, par exemple, conservent malgré tout une grande valeur.

Jean-Philippe Legault rappelle que chaque immeuble contracte sa propre dette, si bien que la société mère n’est pas responsable des défaillances qui restent mineures pour l’ensemble du groupe Brookfield. L’analyse de Brandon Thimer révèle que l’action de Brookfield n’accorde aucune valeur aux actifs immobiliers. Le titre est 40 % moins chèrement évalué que la valeur d’actif nette de 70 $de tous ses actifs et toutes ses filiales. D’ailleurs, Brookfield rachète activement ses actions.

«Sur un horizon de trois à cinq ans, cet écart représente une bonne marge de sécurité, même si une récession s’amène et si l’immobilier commercial prend des années à se rétablir», fait-il valoir. Jean-Philippe Legault n’irait pas jusqu’à dire que l’action accorde une valeur nulle aux actifs immobiliers, mais l’écart d’évaluation s’est creusé depuis 2021, lorsque Brookfield a fermé le capital de sa filiale Brookfield Properties, qu’elle jugeait alors bon marché.

L’autre joyau du groupe est le gestionnaire d’actifs Brookfield Asset Management (BAM, 31,50 $), une filiale nouvellement entrée en Bourse que les investisseurs ont encore du mal à évaluer en raison de sa complexité. Cote 100 attribue à la société mère une valeur intrinsèque de 58,40 $dans un an.

Au fil du temps, le rabais de 40 % de Brookfield devrait s’amenuiser puisque la performance de la filiale clé de gestion d’actifs est désormais plus visible, prévoit Brandon Thimer.

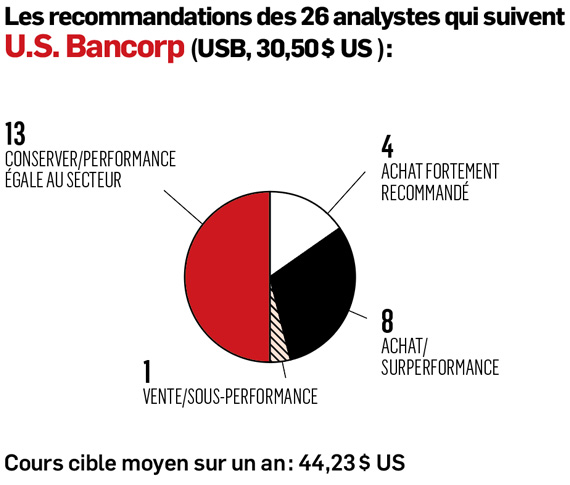

U.S. Bancorp (USB, 30,50 $US) est attrayante alors que la crise bancaire fait rage

L’évaluation attrayante de la cinquième plus grande banque américaine attire l’oeil de Cote 100 même si les répercussions de la crise bancaire freineront vraisemblablement la croissance des profits à moyen terme.

L’action de U.S. Bancorp a plus souffert que celles des autres grandes banques à cause de ses ratios de capital plus «serrés», explique Jean-Philippe Legault. Après avoir examiné son bilan, «la situation n’est pas aussi problématique que le laisse croire la dépréciation du titre. Nous pouvons donc acheter à bon prix une banque ayant des caractéristiques favorables à long terme», ajoute-t-il. Sa taille lui permet en effet d’amortir les dépenses en technologie. Ses revenus sont aussi bien équilibrés entre les revenus d’intérêts et les autres revenus tels que les frais de paiement.

De plus, U.S. Bancorp a encore la capacité de réaliser d’autres acquisitions à long terme, bien que celle de la banque californienne Union Bank, effectuée récemment, ait réduit son ratio de capitaux propres.

Cote 100 attribue à l’institution de Minneapolis une valeur intrinsèque de 45$US dans un an. Cette estimation provient de la moyenne de trois scénarios. Le cours est légèrement inférieur à la valeur de 31 $US à 32 $US du scénario le moins favorable.

En d’autres mots, l’action reflète les pires hypothèses au sujet des contraintes additionnelles qu’impose-ront les autorités réglementaires aux banques — incluant la possibilité que U.S. Bancorp doive émettre des actions pour renflouer son capital — ainsi que l’effet de la hausse des taux sur les marges d’intérêt.

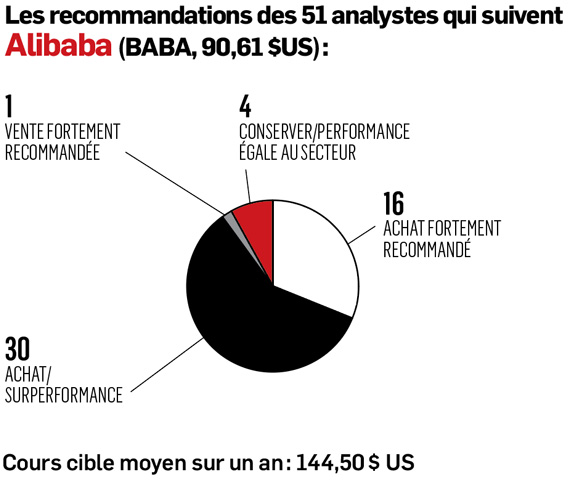

Le titan Alibaba (BABA, 90,61$US) est bon marché dans la reprise chinoise

Le colosse chinois du Web est un choix controversé, reconnaît d’emblée Brandon Thimer. «Il y a toutes sortes de raisons politiques d’éviter les actions chinoises, mais la réalité demeure que le leader du commerce en ligne et de l’infonuagique est remarquablement bien placé pour bénéficier de la reprise chinoise après trois ans de confinement et de mesures de relance, au moment où les économies des pays de l’Ouest ralentissent», met de l’avant l’analyste.

Le titre s’est effondré de 71% depuis 2020 et se négocie à un multiple de 11 fois les bénéfices par rapport à sa moyenne de 20 fois à long terme.

Alibaba a déjà essaimé sa filiale de technologie financière Ant Group, qui exploite l’application de paiement mobile AliPay, à la Bourse de Hong Kong à la demande des autorités locales. La société conserve toutefois le tiers des actions. Cinq autres filiales connaîtront éventuellement le même sort.

«L’éclatement du groupe en six unités distinctes pourrait les mettre en valeur. C’est un plus, mais ce n’est pas le principal point focal», ajoute Brandon Thimer.

«L’effet de l’accélération économique sur le groupe est plus important à nos yeux.»

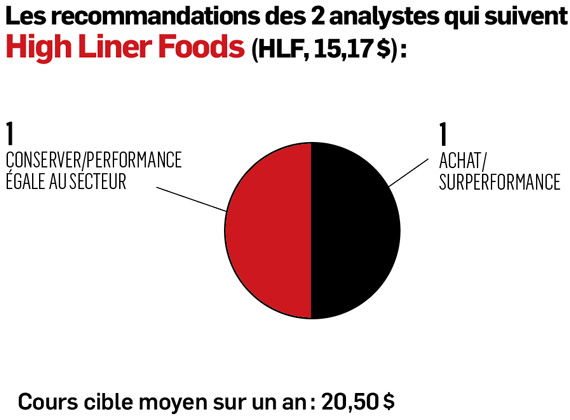

High Liner Foods (HLF, 15,17$) pourrait devenir une cible intéressante

Le transformateur de fruits de mer congelés n’obtient pas en Bourse le mérite qu’il lui revient, croit Stephen Takacsy. Son évaluation de moins de sept fois les bénéfices constitue une réelle aubaine», dit-il. Une mauvaise acquisition réalisée il y a cinq ans reste imprégnée dans la mémoire des investisseurs. Pourtant, «l’entreprise a très bien fait depuis trois ans sur le plan opérationnel», raconte le gestionnaire de portefeuille.

Les revenus et les profits ont connu une bonne croissance depuis trois ans. D’ailleurs, High Liner Foods vient de relever son dividende de 30 %. Il procure un rendement de 3,6 %. Une nouvelle équipe de direction a fait un travail «remarquable»pour améliorer l’efficacité des trois usines, simplifier la chaîne d’approvisionnement et réduire la dette.

D’autres acquisitions ne sont pas exclues pour accroître davantage les parts de marché au Canada et aux États-Unis, croit Stephen Takacsy, qui croit aussi que la société de Nouvelle-Écosse pourrait être éventuellement vendue.

L’actionnaire de l’entreprise détenant le contrôle, avec 37 % des actions, l’homme d’affaires David John Hennigar, est un octogénaire. Son fils Andy siège aussi au conseil.

«Ce n’est pas une société familiale puisque les deux hommes ne travaillent pas pour l’entreprise. Dans une vente, l’action pourrait valoir le double», imagine l’habitué de telles transactions.

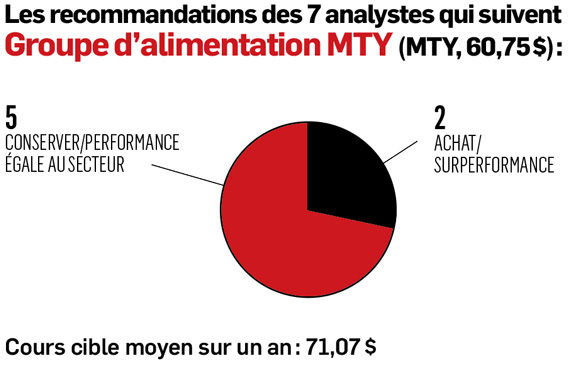

Groupe d’alimentation MTY (MTY, 60,75$) digère de plus grosses bouchées

Le franchiseur de Thai Express et de plus de 80 autres enseignes de restaurants n’est pas un titre en défaveur ou une aubaine classique, mais son parcours de croissance laisse encore certains investisseurs sur leur faim.

Même si la performance opérationnelle et financière est au rendez-vous, le titre a besoin de voir sa croissance interne s’améliorer, l’intégration des plus récentes acquisitions progresser et la dette diminuer pour connaître un nouveau souffle en Bourse, résume Jean-Philippe Legault. «Les investisseurs sont un peu sévères envers la société parce que son modèle d’affaires évolue. Par la force des choses, MTY doit prendre de plus grosses bouchées pour que les acquisitions fassent une différence», indique l’analyste.

Acquis en septembre pour 200 M$US, le groupe BBQ Holdings compte une plus grande proportion de restaurants «corporatifs»que les autres filiales de MTY, ce qui exige plus de capitaux et affaiblit les flux de trésorerie disponibles, donne-t-il en exemple. Les investisseurs s’adaptent encore à ce nouveau profil.

Le ralentissement économique appréhendé tant aux États-Unis qu’au Canada refroidit un peu aussi l’enthousiasme des investisseurs à court terme à l’égard du titre, croit aussi Jean-Philippe Legault. Bien que Cote 100 adopte une approche à long terme pour tous ses placements, l’analyste attribue une valeur intrinsèque de 68 $au titre dans un an en fonction des bénéfices attendus en 2024.

Le groupe de services maritimes et environnementaux Logistec (LGT.B, 41,37$) s’échange à fort rabais

Stephen Takacsy, président de Gestion d’actifs Lester, le répète sur toutes les tribunes : le groupe méconnu n’est pas apprécié à sa juste valeur malgré l’intérêt des grands investisseurs pour ses deux créneaux d’activité.

Aucun analyste n’assure le suivi de l’entreprise qui frise pourtant le milliard de dollars en revenus, parce qu’elle compte bien peu d’actions en circulation et qu’elle exploite deux segments distincts en parallèle.

Si on appliquait les multiples d’évaluation propres à chacune de ses activités, le titre pourrait doubler, estime le gestionnaire de portefeuille.

Les terminaux maritimes se négocient habituellement à 12 fois le bénéfice d’exploitation tandis que l’évaluation des spécialistes du traitement des eaux et des sols contaminés oscille entre 8,5 et 12 fois. Sur cette base, la seule valeur de la filiale environnementale, Sanexen, serait de 30 $ à 35 $, soit de 10 à 12 fois le bénéfice d’exploitation potentiel de 50 millions de dollars (M$), dit-il.

Plusieurs avenues s’offrent à Logistec à court et à moyen terme pour se mettre en valeur, telles qu’un rachat majeur d’actions ou encore une autre acquisition d’envergure qui serait accompagnée d’une émission d’actions, avance le gestionnaire de portefeuille.

Stephen Takacsy donne aussi en exemple la stratégie du producteur d’énergie renouvelable Boralex (BLX, 38,93 $) qui, en avril 2022, a vendu 30 % de son portefeuille d’actifs en exploitation et de projets éoliens en France à Energy Infrastructure Partners. Boralex y a alors gagné un partenaire financier à long terme et des capitaux tout en mettant au jour la valeur de ces actifs.

À ses yeux, ce serait toutefois l’essaimage de Sanexen en Bourse qui aurait le plus d’effet, tout en jetant les projecteurs sur ses technologies uniques de réhabilitation de conduites d’eau potable et d’élimination de produits chimiques éternels dans l’eau.

Aucun analyste ne suit Logistec (LGT.B, 41,37 $.)