À l’aide! Mon titre est dans la mire des vendeurs à découvert

Charles Poulin|Édition de la mi‑septembre 2023

(Photo: 123RF)

La panique peut facilement s’emparer d’un investisseur qui détient un titre visé par un rapport négatif d’une firme spécialisée en vente à découvert. Faut-il vendre le plus rapidement possible pour éviter une lourde perte ou conserver dans l’espoir que le titre remonte? La publication de tels documents peut-elle générer des occasions d’achat? Voici un survol des stratégies à adopter lorsque son portefeuille est mis à mal par des investisseurs à découvert.

Plusieurs titres québécois ont été visés par des firmes spécialisées en vente à découvert ces dernières années. La firme new-yorkaise Spruce Point Capital Management semble avoir un grand appétit pour les entreprises québécoises, elle qui a visé depuis cinq ans de nombreux titres, notamment Nuvei (NVEI, 24,80 $), Lightspeed (LSPD, 21,37 $), Dollarama (DOL, 87,52 $) et, sa cible la plus récente en novembre dernier, Saputo (SAP, 28,93 $). Les pertes subies au portefeuille de l’investisseur peuvent devenir vertigineuses très rapidement.

En septembre 2021, Spruce Point a notamment accusé Lightspeed Commerce d’induire les investisseurs en erreur au sujet de son potentiel de croissance. Résultat: le titre est passé de 158,95 $ le jour de la sortie du rapport à 108,14 $ 16 jours plus tard (-31,9 %). Début septembre, l’action se négociait en recul de plus de 85 % par rapport à son sommet de 165 $atteint en 2021.

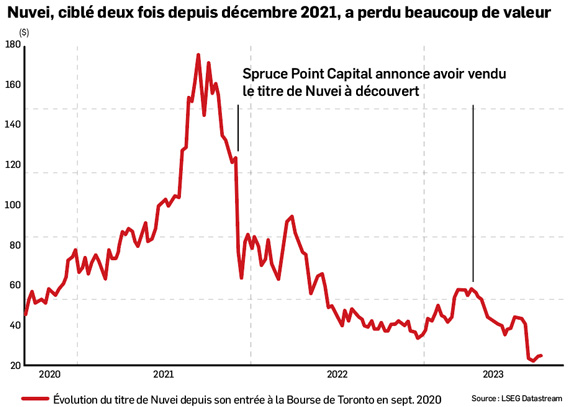

La société new-yorkaise a également attaqué non pas une, mais deux fois, à l’intérieur d’une période de 16 mois, l’entreprise montréalaise de solutions de paiement Nuvei. La première fois, en décembre 2021, le titre a subi une diminution de 36,7 % en une seule séance, baissant de 122,73 $ à 77,59 $. Le deuxième rapport négatif, en avril, a fait passer le titre d’environ 56 $ à environ 35 $ deux mois plus tard. Le cours des actions de l’entreprise se situait à 24,80 $ au début de septembre, loin en dessous du record de 180 $établi en 2021.

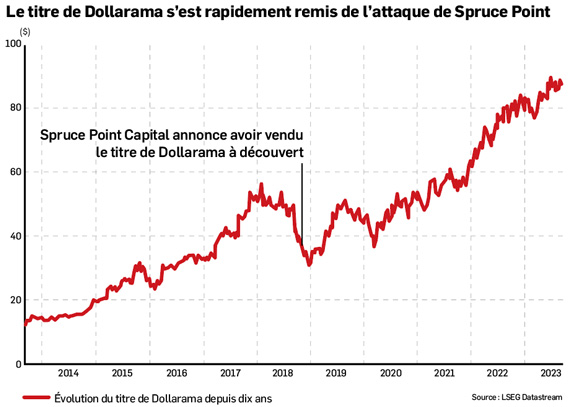

Les rapports négatifs ne s’accompagnent toutefois pas toujours d’une dégringolade du titre visé. Toutes visées par Spruce Point au cours des cinq dernières années, les actions de Dollarama (-16 % en un mois), de Saputo (-6 % le lendemain du rapport) et de Canadian Tire (-1 %) ont tous surpassé leur valeur d’avant l’émission du rapport.

L’analyste de Spruce Point, Ben Axler, s’attendait même à ce que le cours du titre de Dollarama chute de 40 % en raison de prévisions de croissance irréalistes et de pratiques de gouvernance douteuses. L’action se négociait à 36,81 $ au moment du rapport, en octobre 2018. Sa valeur a progressé de près de 140 % depuis.

Travail d’analyse

Faut-il alors vendre ou conserver un titre de notre portefeuille qui est visé par un rapport négatif de vendeur à découvert ? «S’il a bien fait son travail d’analyse et de recherche dès le départ, la thèse de l’investisseur ne devrait pas changer, estime Eddy Chandonnet, gestionnaire de portefeuille et associé à Gestion de portefeuille stratégique Medici. S’il a bien évalué et qu’il effectue un suivi de l’entreprise, il ne devrait pas y avoir de grande surprise lorsque le rapport sort.»

Il ajoute toutefois que le rapport d’un vendeur à découvert peut contenir des informations qui auraient été sous-évaluées auparavant, ou encore de nouvelles données pertinentes. Il faut alors juger de l’effet de ces données sur sa thèse d’investissement et approfondir son analyse.

Les thèses contraires

Le gestionnaire de portefeuille indique qu’il surveille les thèses contraires pour vérifier si certaines choses n’auraient pas été vues dans l’entreprise visée.

«Il faut se poser certaines questions, avance Eddy Chandonnet. Est-ce que l’entreprise est encore de bonne qualité ? L’évaluation est-elle trop élevée ? Si les réponses sont négatives, il faudra reconsidérer la détention du titre dans notre portefeuille.»Si l’information n’est pas pertinente, le marché est rationnel à long terme, rappelle-t-il. Il devrait y avoir un retour à la normale si le titre n’est pas surévalué.

Malheureusement, note Eddy Chandonnet, tous les investisseurs ne font pas le travail de manière adéquate.

C’est le cas de plusieurs investisseurs particuliers, souligne Richard Guay, professeur au Département de finance de l’École des sciences de la gestion (ESG) UQAM, qui enseigne notamment la construction de portefeuille.

«Il n’y a pas de recette magique, avoue-t-il. Mais si vous n’avez pas le temps de valider le rapport du vendeur à découvert ou d’effectuer une analyse, en moyenne, je dirais de vendre ou de réduire votre position assez rapidement.»

Le seul espoir de faire de l’argent après la sortie d’un tel rapport serait de trouver des gens tellement optimistes à l’égard du titre qu’ils l’achèteraient plus cher, ce qui risque d’être assez rare, plaide-t-il.

«Il y a plus de chances que les gens s’aperçoivent que la valeur est moindre et que le prix baisse, laisse-t-il tomber. Si vous avez acheté un titre à 150 $, c’est difficile de vendre à 120 $, mais c’est mieux que de le vendre à 50 $ si le recul se poursuit.»Généralement, ajoute-t-il, les vendeurs à découvert sont très prudents et fournissent une information juste pour éviter les poursuites.

Richard Guay rappelle que dans les cas de Lightspeed et de Nuvei, le marché a donné raison à Spruce Point. Leurs rapports étaient très directs:compétition féroce, marges difficiles à conserver, acquisitions payées trop cher. La critique était musclée et très précise.

À l’inverse, avec Saputo, la principale critique était le manque de transparence de la direction de l’entreprise. Richard Guay concède que c’est plus facile de cacher des problèmes lorsqu’on est moins transparent. Il faut toutefois aussi comprendre que l’entreprise veut peut-être protéger ses avantages concurrentiels. Les accusations n’étaient pas aussi virulentes, et le marché n’a pas réagi comme pour Lightspeed et Nuvei. «

Je lirais le rapport de Spruce Point et je me demanderais “est-ce qu’il y a quelque chose pour m’inquiéter ?” précise-t-il. Si la réponse est oui et que je suis un petit investisseur, je vendrais le titre tout de suite.»

Protégez-vous

S’il n’existe pas de manière de savoir quand sera publié un rapport négatif de vendeur à découvert et quel titre il attaquera, il demeure possible de s’en protéger.

Xiaozhou Zhou, professeur au Département de finance de l’ESG UQAM qui donne le cours d’analyse de valeurs mobilières, suggère de se procurer des produits dérivés pour agir à titre d’«assurance»contre une baisse éclair du cours d’un titre visé par un tel rapport.

«Pour les petits actionnaires, la meilleure façon de se préparer à ce type de rapport est de jouer avec le marché des produits dérivés, soumet-il. Il s’agit d’un très bon complément pour se protéger d’une chute du cours d’un titre. Si j’avais une position longue avec Lightspeed, j’aurais dû acheter une option de vente comme assurance pour éviter une chute du prix de l’action. Comme les actions étaient très volatiles, au moins, c’était une couverture. Soit on fait la gestion du risque, soit on accepte le risque.» Il n’est toutefois pas idéal de se procurer un produit dérivé pour chaque titre détenu dans son portefeuille, admet Xiaozhou Zhou.

«Il y a moyen de tirer la couverture du marché financier si vous n’êtes pas sûr de votre investissement, dit-il. La priorité devrait être accordée aux titres plus risqués. Par exemple, Bombardier (BBD.B, 52,37 $) et Lightspeed. Elles ne sont pas dans le même secteur d’activité et n’ont pas les mêmes fondamentaux. La première est un titre de style valeur, l’autre est une action en croissance. Lightspeed n’a pas encore de profits, mais a un très bon potentiel. C’est plus risqué, donc plus sensible aux analyses de marché.»

Quand on regarde les rapports, les cibles sont souvent des titres en croissance qui n’ont pas de profits dans leur bilan, remarque-t-il. Le potentiel est là, mais il y a de l’incertitude.

Les produits dérivés peuvent aussi être utilisés après la sortie d’un rapport négatif, pourvu qu’on veuille conserver sa position.

«Personnellement, ce que je fais après l’annonce du rapport et que le prix a chuté, c’est aller sur le marché des produits dérivés et vendre une option aux autres si je veux conserver ma position et récolter les primes», affirme-t-il.

Si, fondamentalement, ce n’est pas une action qu’un investisseur devrait conserver, il faut accepter d’avoir fait une erreur et que le prix va continuer à chuter. Parce que oui, on peut se tromper sur les marchés boursiers, avoue Xiaozhou Zhou.

Occasions d’achats

La forte baisse d’un titre à la suite de la publication d’un rapport négatif pourrait également se révéler une occasion d’investir.

«Si le rapport crée de la volatilité à court terme, il peut y avoir des occasions, souligne Eddy Chandonnet. Si le cours est affecté à la baisse, il s’agit de voir s’il est possible de tirer profit de la situation.»

Attention, prévient-il. Ce n’est pas parce que titre baisse que c’est effectivement une bonne affaire. Est-ce que l’évaluation qu’on en fait aujourd’hui avec les nouvelles informations a changé ? Il faut mettre à jour sa thèse d’investissement, rappelle-t-il.

La patience est-elle une vertu relativement à un rapport négatif d’un vendeur à découvert ? Difficile de prévoir si l’investisseur qui avait le titre dans son portefeuille au moment de la publication du rapport pourra, un jour, retrouver la pleine valeur de l’action.

«C’est le marché qui parle, tranche Richard Guay. Quand le vendeur à découvert n’a pas raison, comme avec Saputo, le prix ne baisse pas. Mais si le rapport négatif est vrai, le cours va rester généralement bas pendant un bout de temps.»

Si le potentiel de croissance n’était pas celui qui avait été annoncé, les chances que le titre recouvre sa pleine valeur sont minces.

«Pour Nuvei, la capacité de revenir à 180 $dans un horizon de cinq ans est presque de zéro parce que le potentiel mis de l’avant n’était tout simplement pas là. On peut aussi regarder l’industrie du cannabis, avec des baisses de prix de 90 %. Si vous regardez les états financiers, ils n’ont pas 10% des ventes prévues il y a trois ou quatre ans. Le potentiel de croissance n’était pas celui suggéré à l’époque.»

CONSEILS DE L’EXPERT

Pas de recette magique pour les investisseurs particuliers: vendez plus tôt que tard!

Richard Guay, professeur du Département de finance de l’École des sciences de la gestion UQAM (Photo: courtoisie)

«Si vous n’avez pas le temps de valider le rapport du vendeur à découvert ou d’effectuer une analyse, en moyenne, je dirais de vendre ou de réduire votre position assez rapidement.»

Abonnez-vous à notre infolettre thématique pour du contenu qui répond à votre réalité:

Finances personnelles — Tous les vendredis

Inspirez-vous des conseils de nos experts en planification financière et de toutes les nouvelles pouvant affecter la gestion de votre patrimoine.