(Photo: 123RF)

Martin Roberge, de Canaccord Genuity, estime qu’en 2022, on a pu diviser les marchés boursiers en deux catégories: d’une part, les titres de croissance, qui ont été affectés par les hausses de taux d’intérêt et l’inflation, entre autres dans le secteur technologique, et, d’autre part, les secteurs plus cycliques, regroupant des titres de type valeur (aux faibles valorisations), qui ont quand même bien tenu la route.

«Au Canada, 75 % de l’indice S&P/TSX se retrouve dans la catégorie valeur. Cela explique que le recul de l’indice a été moins prononcé qu’aux États-Unis. Les investisseurs qui ont misé sur les titres énergétiques ont même obtenu de très bons rendements», dit-il.

Pour 2023, le directeur général, portefeuilliste et analyste quantitatif de Canaccord Genuity dit se retrouver devant un dilemme, car si son scénario tient la route, on observera une récession manufacturière cette année. «Les gens ont de la difficulté à mesurer ce facteur parce que dans l’économie, le secteur manufacturier est très peu représenté. C’est 10 % environ. Mais dans les profits du S&P 500, c’est 45 %. Cela provoquera une récession des bénéfices», croit-il.

Un autre facteur qui, selon lui, jouera un rôle cette année, est la quantité des stocks des entreprises à l’échelle mondiale. À son avis, toutes les entreprises ont surimporté de la Chine en 2021 et durant la première moitié de 2022 pour se protéger des problèmes de chaîne d’approvisionnement observés depuis l’arrivée de la COVID-19.

«Si on n’a plus de commandes parce qu’on doit écouler les stocks actuels, on a un problème. L’absence de demande de biens va faire en sorte que l’économie chinoise continuera de tourner au ralenti, ce qui provoquera une récession manufacturière», explique-t-il.

Selon lui, les investisseurs feraient une erreur en se ruant en Bourse en ce moment, à moins que des situations se présentent où il y aurait des réactions excessives à la baisse sur des titres aux fondamentaux très solides. «Si, en plus, les entreprises versent de généreux dividendes, ça peut être correct d’y aller avec parcimonie. Si on a une stratégie d’investissement à long terme, on n’a pas cette discussion. Mais cette année, sur le plan tactique, rien ne presse d’aller en Bourse. Il faut se comporter comme un faucon sur une branche qui attend sa proie», illustre-t-il.

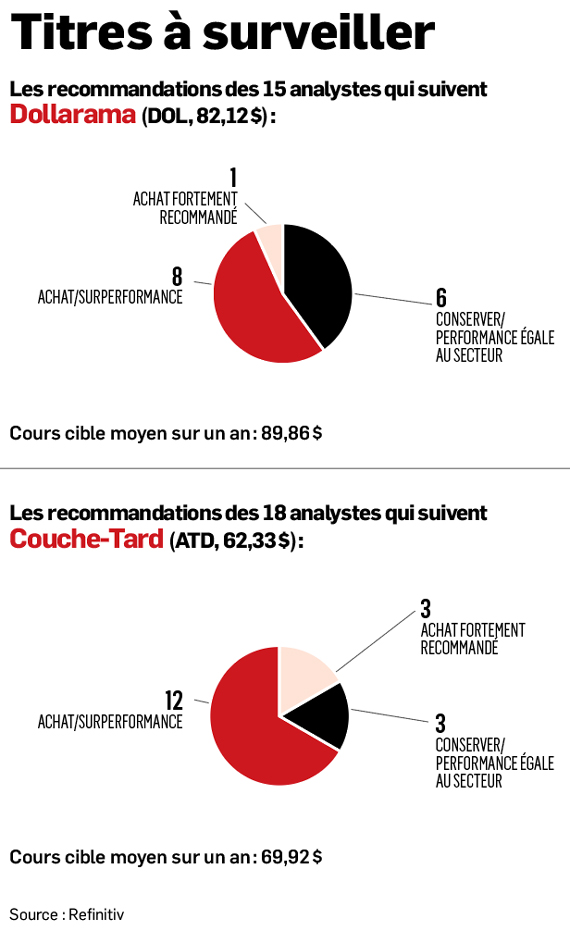

Les titres de qualité à travers la planète se négocient à des valorisations peu attrayantes, selon Martin Roberge. «Dollarama (DOL, 82,12 $), Couche-Tard (ATD, 62,33 $), Intact (IFC, 199,73 $) et Toromont (TIH, 102,45 $), par exemple, sont tous super chers. Tu peux acheter une bonne entreprise qui sera un mauvais investissement si tu payes trop cher. Une mauvaise entreprise peut aussi se révéler un bon investissement si le prix payé est dérisoire», affirme-t-il.

Sébastien Mc Mahon, d’iA Groupe Financier, prévient aussi que le creux du présent marché baissier n’a pas encore été atteint. Il avance que pour avoir un creux ultime, trois éléments doivent être réunis:les banques centrales doivent avoir commencé à réduire leurs taux directeurs, on doit avoir passé le creux des données économiques et il doit y avoir un moment de panique avec l’indice VIX, surnommé l’indice de la peur, qui dépasse un niveau de 45, signalant la capitulation de beaucoup d’investisseurs.

«À ce moment-là, les marchés boursiers deviennent tellement peu chers que le potentiel de baisse est fini. Or, aucun de ces trois éléments n’est encore arrivé», dit-il.

Ce dernier croit que les investisseurs devraient investir dans les titres industriels et dans les ressources naturelles en deuxième moitié d’année, des thèmes qui seront très porteurs si on met fin au marché baissier. Il soutient que les débuts de marchés haussiers sont habituellement favorables aux titres plus cycliques. Ce qui favorisera le marché canadien.