(Photo: 123RF)

Les investisseurs qui ont bien étudié la question auront peut-être déjà découvert que les FNB à échéance cible n’existent pas au Canada. Cela dit, il existe quelques FNB équilibrés à faible coût qui peuvent être utilisés de la même façon pour bonifier le Régime enregistré d’épargne-études (REEE) de votre enfant.

Les investisseurs utilisent des fonds à échéance cible parce que la répartition d’actifs entre les actions et les titres à revenu fixe est ajustée en fonction de la date de retrait prévue par l’investisseur. La prise en compte explicite de l’horizon de placement signifie que les investisseurs n’ont pas besoin d’intervenir.

Les fonds équilibrés, quant à eux, présentent une répartition des actifs entre actions et titres à revenu fixe qui correspond au profil de risque de l’investisseur. Ces fonds prennent donc explicitement en compte la tolérance au risque de l’investisseur. Bien que l’horizon temporel et la tolérance au risque ne soient pas exactement la même chose, on peut les comparer pour guider les investisseurs qui ont une date de fin de placement précise, comme la date prévue de début des études postsecondaires.

Les meilleurs FNB équilibrés pour un REEE

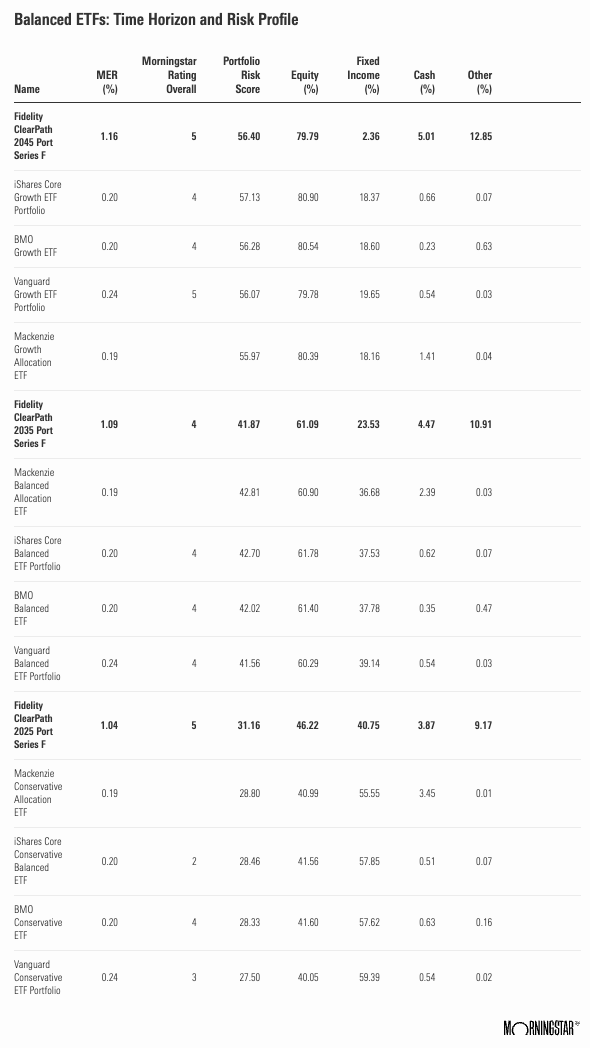

En me basant sur le Score de risque Morningstar (qui évalue le risque d’un portefeuille donné en fonction de ses avoirs sous-jacents) et sur la combinaison actuelle d’actifs de la plus importante gamme de fonds à échéance cible au Canada, Fidelity ClearPath, j’ai comparé les quatre gammes de FNB équilibrés les moins chères de BMO, Vanguard, iShares et Mackenzie pour voir lequel de leurs profils de risque correspond le mieux à chacun des portefeuilles à horizon temporel de Fidelity. Voici les résultats:

La liste ci-dessus montre que les investisseurs qui pensent avoir besoin de retirer des fonds d’un REEE à court terme sont les mieux placés pour investir dans des FNB prudents, les investisseurs qui retireront des fonds au cours des 10 à 12 prochaines années sont les mieux placés pour investir dans des FNB équilibrés et les investisseurs qui prévoient de retirer des fonds dans plus de 12 ans sont les mieux placés pour investir dans des FNB de croissance.

Comment transformer un FNB équilibré en FNB à échéance cible pour un REEE?

Pour reproduire le concept d’un fonds à échéance cible, les investisseurs devraient toutefois passer manuellement d’un produit de croissance à un produit équilibré et à un produit prudent à mesure que la date d’échéance approche.

Par exemple, si la gamme d’ETF iShares est choisie pour un REEE ouvert pour un enfant né aujourd’hui, l’investissement sera placé dans le portefeuille du FNB iShares Core Growth. Lorsque l’enfant aura entre 8 et 10 ans, il devra être déplacé vers le portefeuille du FNB iShares Core Balanced, puis, lorsque l’enfant aura entre 18 et 20 ans, vers le portefeuille du FNB iShares Core Conservative Balanced. Chacun de ces changements imitera l’ajustement automatique de la répartition d’actifs d’un fonds à date cible en augmentant progressivement le montant de l’exposition aux titres à revenu fixe et en diminuant progressivement le montant de l’exposition aux actions.