Tirez profit de la robotisation et de l’automatisation en bourse

Charles Poulin|Édition de la mi‑octobre 2022

(Photo: 123RF)

La pénurie de main-d’oeuvre et la hausse des coûts de production mondiales accélèrent les activités des entreprises qui évoluent dans les secteurs de la robotisation et de l’automatisation. Est-ce le temps d’investir dans le créneau alors que la demande atteint des records ?

Le virage robotisation et automatisation (R.et A.) avait déjà été amorcé avant la pandémie. Déjà, en 2017, l’enquête Le secteur manufacturier avancé: enquête sur l’automatisation du secteur manufacturier au Québec , de l’Alliance canadienne pour les technologies avancées (CATA) et de Sciencetech Communications, dévoilait que les entreprises manufacturières canadiennes affichaient un taux de 69 robots par tranche de 10 000 travailleurs. Son estimation était de 7300 robots installés au Québec seulement, ce qui correspondait à un investissement total d’environ 1,5 milliard de dollars (G$).

La tendance était mondiale. Le marché des robots industriels, à lui seul, représentait des ventes de 38 G$US en 2016. La cadence s’est depuis accélérée. La pandémie a accentué une pénurie de main-d’oeuvre qui sévissait déjà et l’inflation a fait grimper en flèche les coûts de production. Les entreprises se tournent donc de plus en plus vers des solutions de robotisation et d’automatisation.

«Quand la pandémie est arrivée, il y a eu une espèce de wake-up call, explique le directeur général du Regroupement des entreprises en automatisation indus-trielle (REAI), Carl Fugère. On sent actuellement un sentiment d’urgence. Les deux dernières années ont été complètement folles.»

Forte croissance

Cet engouement se fait sentir autant au Québec que pour le reste de la planète. Entre 2019 et 2022, le nombre d’entreprises composant l’écosystème R.et A.de la province est passé de 650 à plus de 700, note Carl Fugère. La dernière étude sur le secteur de la R.et A.au Québec, menée par le REAI, en 2019, montre que 79 % des entreprises exportaient à l’international. Près des deux tiers de ces exportations (65 %) étaient destinés aux États-Unis, le reste se dirigeant vers l’Europe et l’Asie.

Il ajoute que si la demande générale pour les produits québécois a grimpé d’environ 15% depuis trois ans, plusieurs membres du REAI ont vu leurs ventes grimper de 20% à 40% au cours de la même période. Au Québec, précise-t-il, l’expertise se situe surtout dans l’intégration et la programmation. Certaines entreprises du secteur fabriquent aussi des robots, mais ce n’est pas la majorité.

Les chiffres montrent également une activité beaucoup plus soutenue dans le secteur en Amérique du Nord et ailleurs dans le monde, particulièrement depuis le début de 2022.

La Fédération internationale de la robotique révèle que 486 700 robots ont été installés dans des entreprises dans le monde en 2021, une année record et une augmentation de 27 % par rapport à 2020. L’Amérique du Nord a également enregistré ses meilleurs chiffres d’achat au premier trimestre de 2022, avec 11 595 ventes de robots, une hausse de 28% par rapport à la même période en 2021. Avec des revenus de 664 millions de dollars américains, l’industrie a affiché une croissance de 43 % comparativement à l’année précédente.

Postes à pourvoir

Le secteur de la R.et A.est sur une lancée qui va se prolonger encore plusieurs années, estiment les experts interro-gés par Les Affaires. Le besoin criant de main-d’oeuvre n’ira pas en s’estompant.

Les données dévoilées par Statistique Canada au premier trimestre ont révélé qu’il y avait plus de postes vacants (224 370) que de chômeurs (190 000) au Québec. Il y avait un total de 957 500 postes vacants au Canada, une forte croissance de 72,3 % en seulement deux ans.

«Du monde, il en manque partout, fait remarquer l’économiste principale au Mouvement Desjardins, Joëlle Noreau. La R.et A.est associée à la baisse des erreurs, à l’augmentation de la qualité et de la productivité, en plus de s’appliquer à beaucoup plus de secteurs qu’à celui de la fabrication.»

Contrôle des coûts

Le désir d’améliorer la productivité et le contrôle des coûts demeurent également à l’avant-plan.

La R.et A.est l’une des réponses à la pénurie de main-d’oeuvre, qui a été accentuée par la crise de la COVID-19, indique le vice-président et stratège d’investissement chez Desjardins Gestion de patrimoine, Jean-René Ouellet. Mais les salaires à la hausse poussent également les dirigeants d’entreprises à automatiser un maximum de tâches.

«Il n’y a qu’à regarder McDonald’s (MCD, 232,60 $US) ou Walmart (WMT, 131,20 $US), qui automatisent leurs caisses libre-service, mentionne-t-il. Avec ces gains technologiques, il est clair que les entreprises ont des incitatifs pour automatiser ou robotiser.»

Le fait que les robots et les programmes d’automatisation soient de plus en plus conviviaux et de moins en moins coûteux contribuent également à leur popularité grandissante, ajoute Joëlle Noreau.

«Le Québec était un peu dans l’attentisme avant la pandémie, ajoute Carl Fugère. Les grandes entreprises étaient robotisées, mais pas les PME, qui tardaient à se transformer. C’est quand même 87 % des emplois de la province. Mais le manque de personnel les force aussi à regarder de ce côté pour combler leurs besoins et pour être en mesure de livrer ce qui est dans leur carnet de commandes.»

En ce moment, remarque-t-il, la R.et A.fait son chemin dans tous les secteurs d’activité. Il croit que le modèle d’affaires de plusieurs secteurs est appelé à changer pour tenir compte de l’apport de cette technologie sur la disponibilité de la main-d’oeuvre et les coûts de production à long terme.

«Nous en avons encore pour 20 ans à gérer des questions de main-d’oeuvre, estime Carl Fugère. Il s’agit d’un problème démographique mondial et, en même temps, nous entrons dans une économie du savoir. J’invite sérieusement les entrepreneurs à être créatifs et à sortir des sentiers battus pour trouver des solutions. Il faudra probablement automatiser les emplois à très faible valeur ajoutée, tout ça faute de pouvoir trouver des employés pour occuper ces boulots beaucoup moins intéressants.»

Rythme maintenu?

Si l’avenir du secteur de la R.et A.semble prometteur, les gestionnaires de portefeuille interrogés par Les Affaires estiment qu’il faut demeurer prudent si l’on veut investir dans des titres du secteur.

«La business de la R.et A.va demeurer bonne, croit Jean-René Ouellet. Cependant, l’appréciation que le marché va en faire est une autre chose.

Regardez les véhicules électriques. On bat des records de ventes, mais les actions vivent tout de même des temps difficiles.»

Il revient avec le parallèle de l’industrie automobile pour souligner qu’il y aura probablement une consolidation dans le secteur au cours des prochaines années.

«Au début des années 1900, l’automobile était un thème porteur chez nos voisins du Sud, rappelle-t-il. Cent ans plus tard, il ne restait que trois constructeurs aux États-Unis, dont deux ont fini par faire faillite.»

L’industrie de la R.et A.n’est pas non plus à l’abri des vents contraires, selon le cofondateur et gestionnaire de portefeuille à BeeQuest, Mathieu Blais. Les entreprises du secteur requièrent une main-d’oeuvre très spécialisée et la compétition est féroce pour retenir les employés les plus talentueux. Sans employés qualifiés, la livraison de produits peut se révéler difficile.

«L’approvisionnement en micropuces est un gros obstacle pour ces sociétés, souligne-t-il. Si jamais il survenait un fort ralentissement économique, il est permis de croire que plusieurs clients mettraient un frein à leur projet de R.et A.»Mathieu Blais rappelle l’importance de s’intéresser à la santé financière dans la stratégie d’investissement.

Il faut également rester à l’affût des nouveaux produits qui seront propulsés par ces entreprises, dit-il. Si ces solutions uniques peuvent rapporter une fois commercialisées, rappelle Mathieu Blais, il ne faut pas oublier qu’elles sont coûteuses à développer et augmentent passablement le taux d’endettement.

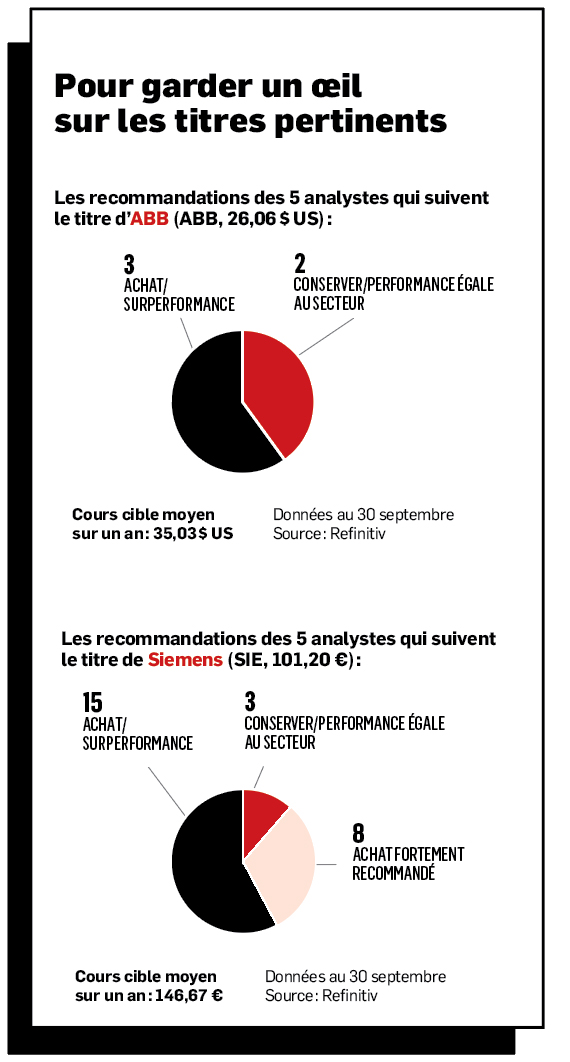

«À l’inverse, trois personnes dans leur garage ne vont pas remplacer ABB (ABB, 26,06 $US) demain matin, lance-t-il. Les barrières à l’entrée demeurent très grandes, et il s’agit d’une belle industrie. Un investisseur ne veut pas mettre son argent dans quelque chose qui sera désuet dans cinq ou dix ans. Clairement, ce n’est pas le cas avec ce secteur d’activité.»

Malgré tout, il demeure difficile de prédire qui seront les gagnants de demain, estime le vice-président adjoint à la stratégie d’investissement à IG Gestion de patrimoine, Pierre-Benoît Gauthier.

«La structure financière ne transmet pas toute la valeur d’un titre, précise-t-il. Ce n’est pas la valeur des actifs qui augmente la valorisation, c’est plutôt le potentiel de ces entreprises. Je maintiens qu’il est difficile d’identifier qui sera le grand gagnant de tout ça.»

Exposition préalable

Avant de prendre la décision de foncer tête première dans l’industrie de la R.et A. (les gestionnaires de portefeuille nous rappellent tous l’importance de la diversification), il faut commencer par déterminer si d’autres placements ne renferment pas déjà une exposition au secteur.

«Les gens seraient surpris de constater à quel point ils peuvent déjà être exposés, maintient-il. C’est une tendance tellement massive, tellement mondiale qu’ils sont probablement plus exposés au secteur qu’ils ne le pensent.»

En plus des sociétés qui fabriquent des robots ou qui offrent des solutions d’automatisation, comme Siemens (SIE, 101,20 €) ou ABB, d’autres entreprises sont liées de près au développement de l’industrie. Des titres comme Meta Platforms, société mère de Facebook (META, 138,98 $US), Amazon (AMZN, 115,43 $US), Alphabet, société mère de Google (GOOGL, 97,40 $US) ou même Deere & Company (DE, 339,75 $US), qui conçoit les produits John Deere et vend, par exemple, des tracteurs et des drones autonomes, ne sont pas proprement dit des titres de R.et A., mais utilisent beaucoup ces technologies.

«Il est possible d’investir autrement que de manière directe, souligne Pierre-Benoît Gauthier. Le premier instinct est d’aller vers un fabricant de robots, mais les utilisateurs de la R.et A.vont eux aussi réaliser des gains.»

Point d’entrée

Lorsque vient le temps de sélectionner des titres, il sera important de contrôler son point d’entrée dans le marché, avance Jean-René Ouellet. «Quand on dit que c’est prometteur, il faut vérifier que le prix qu’on paye n’est pas trop cher», précise-t-il. Le premier réflexe en regardant les cours des titres du secteur sera probablement de voir que, en règle générale, ils ont baissé depuis un an.

«Il faut toutefois mettre ça dans le contexte de la baisse globale des marchés depuis le début de l’année, soumet Jean-Benoît Gauthier. On se dit que ce doit être moins cher maintenant, mais est-ce que ça l’est vraiment ? Il faut payer le juste prix.»

Des options

Trois principales options s’offrent aux investisseurs qui désirent s’exposer au secteur de la R.et A., indique Jean-Benoît Gauthier: l’achat de titres individuels, les fonds négociés en Bourse (FNB) ou encore la gestion professionnelle (fonds communs ou institutionnels).

Pour les titres individuels, Mathieu Blais recommande de prendre plusieurs noms de spécialisations différentes (robotisation d’usine, logiciels, robotisation de machinerie agricole, etc.) pour minimiser le risque de concentration et pour maintenir une bonne diversification.

Jean-René Ouellet suggère de se concentrer sur deux zones géographiques particulièrement prolifiques:l’Allemagne, qui est située dans un centre manufacturier de haute valeur ajoutée, ou encore le Japon, qui est hautement robotisé.

«Pour ce qui est de l’investissement dans des titres québécois de R.et A., lorsque je regarde la Bourse de Toronto, il ne me vient pas beaucoup de noms à l’esprit, mentionne-t-il. Il y a toutefois nos sociétés d’ingénierie, comme WSP (WSP, 152,15 $), qui travaillent de façon indirecte dans le créneau.»

Les FNB liés au secteur peuvent aussi calquer des indices, comme le Horizons indice de robotique et d’automatisation (RBOT, 18,10 $) ou le Global X robotique et intelligence artificielle (BOTZ, 18,32 $US). Ces FNB tentent de reproduire le rendement de l’indice INDXX Global Robotics & Artificial Intelligence.

«Ça peut être attrayant, mais il faut ouvrir le capot et voir si les composants sont intéressants, estime Jean-René Ouellet. Si vous ne connaissez aucune des 20 plus grosses positions d’un FNB, posez-vous des questions. Allez voir l’évaluation des sous-jacents. En même temps, certains de ces véhicules peuvent être attirants parce qu’ils vont chercher une diversification plus grande.»

CONSEILS DE L’EXPERT

Prioriser les objectifs à moyen et à long terme

Mathieu Blais, Co-Fondateur & Gestionnaire de portefeuille, BeeQuest (Photo: courtoisie)

Une bonne stratégie d’investissement dans les titres de robotisation et automatisation doit nécessairement être basée sur une vision du secteur à moyen et à long terme, selon Mathieu Blais. «À court terme, il n’y aura pas de coup de circuit, avance-t-il. Ce qui est important à regarder, c’est la qualité des entreprises. Une société en bonne santé financière, dont l’évaluation n’est pas trop élevée, qui n’a pas trop de dettes et qui possède de bons avantages concurrentiels va surperformer à long terme par rapport aux autres entreprises du secteur. Une entreprise qui innove a une belle longueur d’avance sur la concurrence.»