(Photo: 123RF)

BLOGUE INVITÉ. Entre s’acheter une résidence principale et être locataire-investisseur, lequel est plus rentable?

Depuis plusieurs années, je lis bon nombre d’articles sur le sujet. Est-ce mieux d’être à logement et d’investir ou encore de devenir propriétaire occupant? L’achat d’une maison est-il un bon investissement? Les opinions sont très partagées et il n’est pas aussi simple de répondre à ces questions. C’est un éternel débat.

Outre les calculs purement mathématiques, plusieurs aspects sont à considérer avant de prendre la décision de devenir propriétaire foncier à des fins personnelles : le sentiment d’être réellement chez soi, l’énergie et le temps à consacrer à l’entretien de la propriété, le milieu et le style de vie désirés, la capacité d’emprunt selon son crédit, le budget alloué pour se loger, la tolérance aux risques, la discipline à épargner et à investir la différence entre le coût relié à la propriété et celui requis pour la location, etc.

Comment faire pour se positionner? Une multitude d’hypothèses doivent être avancées pour parvenir à créer des projections et à analyser laquelle des options est la plus rentable. Évidemment, personne ne peut prédire l’avenir à l’aide d’une boule de cristal!

Effectivement, les taux d’intérêt pourraient grimper considérablement et faire augmenter vos paiements hypothécaires. Aussi, un krach boursier aurait un impact majeur sur vos rendements, une bulle immobilière qui éclate ferait perdre beaucoup de valeur à votre propriété, des changements dans les règles fiscales modifieraient les résultats après impôts, etc.

Autant de facteurs non contrôlables pourraient avoir des conséquences directes sur votre décision.

Allons-y d’un exemple démontrant ce qui doit être pris en compte lors de votre analyse financière afin de vous aider à prendre la décision la plus éclairée selon vos objectifs et vos besoins.

Posons les hypothèses suivantes pour l’achat d’une propriété :

• Maison à deux étages non neuve en banlieue payée 260 000 $

• Prêt de 95 % par l’entremise d’une assurance hypothécaire : montant de 247 000 $ amorti sur 25 ans

• Prime d’assurance SCHL de 4 % s’ajoutant au prêt : 9880 $

• Taux d’intérêt annuel : 3 % pour les cinq premières années avec variation de taux tous les cinq ans.

Ces variations seront reflétées plus loin dans l’un des tableaux de projections.

Votre déboursé total requis pour l’acquisition

Mise de fonds initiale : 13 000 $

Frais relatifs à l’achat : 5000 $ (notaire, inspection en bâtiment, droits de mutation et taxe sur la prime d’assurance hypothécaire)

Travaux initiaux à l’achat : 1000 $

Déboursé total requis : 19 000 $

La valeur de votre propriété dans le temps

Supposons que votre maison prenne 3 % de valeur par année, ce qui est réaliste si l’on se fie aux dernières décennies, votre havre de paix vaudra, dans 25 ans, la modique somme de 544 000 $. Supposons maintenant que vous avez déniché une aubaine payée 260 000 $, mais qui vaut, en réalité, 300 000 $. Sa valeur dans 25 ans serait alors de 628 000 $, soit 84 000 $ de plus. De quoi changer les résultats d’analyse et peut-être même votre décision!

Comme le but est de comparer de l’investissement, il est plausible de trouver des vendeurs motivés laissant aller au rabais leur propriété. Cependant, aux fins de l’exercice, nous prendrons tout de même un achat à 260 000 $ avec une valeur marchande de 260 000 $, ou si vous préférez, l’achat d’une propriété au prix courant qui, règle générale en investissement, n’est pas idéal vous en conviendrez. Normalement, en tant qu’investisseur, on recherche des aubaines.

Dans 25 ans, le solde hypothécaire sera à zéro si vous n’avez pas refinancé votre propriété. Vous aurez une équité de 544 000 $, et ce, grâce, entre autres, à l’effet de levier lors de l’achat, c’est-à-dire que vous aurez acquis un actif de 260 000 $ avec un investissement de seulement 19 000 $.

Considérant qu’une rétribution taxable de 4 % sera remise à un courtier immobilier lors de la revente (25 000 $) et quelques frais tels un certificat de localisation (1500 $), une quittance (1000 $), des frais de publicité et frais divers (500 $), il vous restera, au bas mot, 516 000 $ une fois la transaction instrumentée par le notaire.

La valeur de vos placements comme locataire-investisseur

Considérons maintenant l’option du locataire-investisseur, soit de placer les 19 000 $ plutôt que de les utiliser pour l’achat d’une résidence principale.

Votre placement de 19 000 $ générera dans l’exemple des intérêts variant entre 5,5 % et 7,9 % annuellement, ce qui s’avère tout de même bien durant 25 ans. Ce placement initial, si les intérêts sont composés mensuellement, vaudra 101 182 $.

A priori, l’investissement dans une résidence principale semble beaucoup plus payant puisque la somme de 544 000 $ est définitivement plus intéressante que 101 182 $.

Les liquidités requises comme propriétaire

Comme je le mentionnais précédemment, vous aurez eu besoin initialement de 19 000 $ pour faire l’acquisition de la propriété. Toutefois, comme propriétaire, vous aurez à injecter des sommes additionnelles au fil des années. Cet aspect est crucial dans l’analyse, mais très difficile à quantifier, car il dépend de l’état physique de l’immeuble lors de l’acquisition et des travaux que vous réaliserez au cours des années selon votre besoin de « luxe ».

Puisque l’exercice se fait en comparaison à des logements que vous seriez enclin à habiter, je demeurerai modeste quant aux travaux d’amélioration apportés à la propriété. Si vous êtes disposé à demeurer à logement, les agrandissements, les piscines, les vérandas, les thermopompes, les garages et les cabanons, pour ne nommer que ceux-ci, ne devraient donc pas être considérés non plus comme propriétaire. Au cas contraire, nous ne serions plus en train de comparer des pommes avec des pommes.

Je ne prévoirai pas de montants d’entretien « luxueux » dans le scénario propriétaire, afin de rester cohérent. Les frais d’entretien pris en compte dans le présent scénario sont ceux requis pour maintenir la valeur de la propriété et non pour l’augmenter.

À supposer qu’au cours des 25 prochaines années, vous faites remplacer quelques fenêtres (8000 $), la toiture (8000 $), le chauffe-eau (1000 $), effectuez une mise à niveau de la cuisine (7000 $) et de la salle de bain (2 000 $) en plus de 30 000$ de frais liés à l’entretien courant comme la peinture, quelques couvre-planchers, de menus travaux de plomberie et d’électricité; un montant total de 56 000 $ demeure réaliste. Sur 25 ans, ce montant représente en moyenne 187 $ par mois.

Coûts de détention d’une propriété comparés aux coûts de location

Un autre aspect financier majeur est à considérer dans l’analyse, soit les paiements mensuels reliés à la détention de votre propriété comparativement au coût de votre logement. Fort probable qu’il vous en coûtera mensuellement plus cher à titre de propriétaire que de locataire.

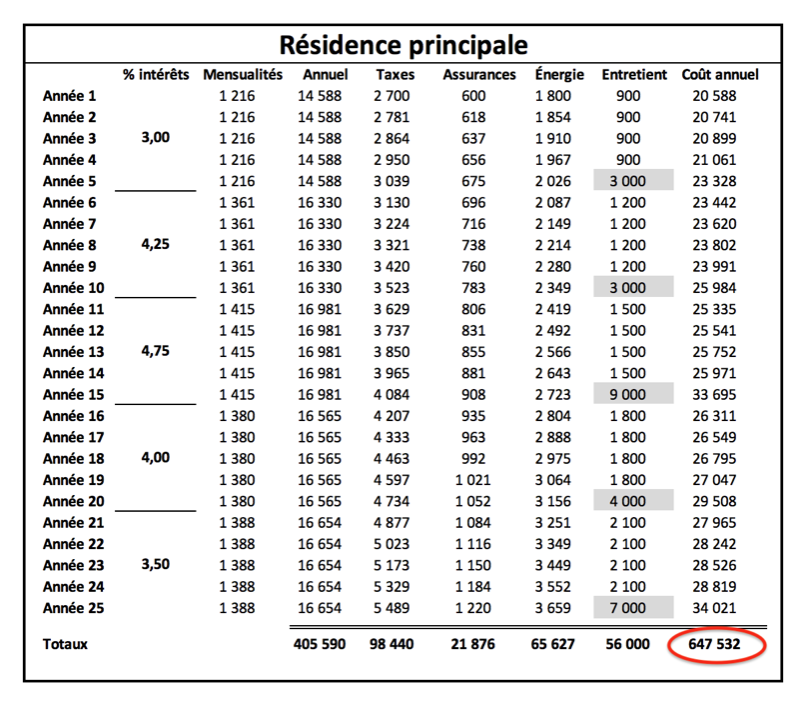

Allons-y de quelques calculs afin de déterminer le coût de détention en tenant compte des mensualités hypothécaires selon une variation des taux d’intérêt dans le temps, mais également des principales dépenses mensuelles telles que les taxes foncières et scolaires de 225 $, les assurances de 50 $ et les frais d’énergie de 150 $.

Le tableau ci-dessous résume le coût de détention sur 25 ans et tient compte d’une inflation de 3 % des dépenses, de variations du taux d’intérêt hypothécaire dans le temps, de l’entretien courant et des frais de rénovation énumérés précédemment.

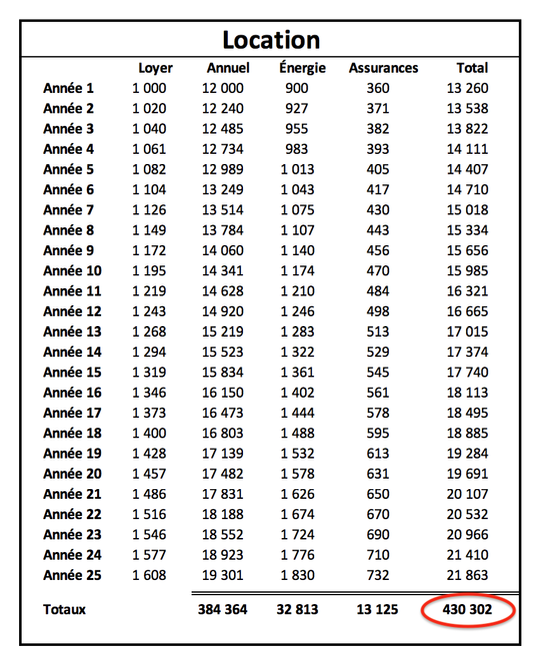

Qu’en est-il maintenant du coût total d’un logement à 1000 $ par mois avec une augmentation de 2 % par année? À cela, ajoutons des frais d’assurance de 30 $ par mois et des frais d’énergie de 75 $ par mois, le tout avec une inflation de 3 % comme dans le scénario de la détention d’une propriété.

Les résultats démontrent qu’il en coûte plus pour détenir une propriété (647 532 $) que d’être à logement (430 302 $). Le résultat serait par contre très différent dans le cas d’un superbe 7 1/2 sur le Plateau Mont-Royal au coût de 2000 $ par mois. Dans un tel cas, il faudrait toutefois faire la comparaison avec une propriété beaucoup plus luxueuse qu’une simple maison à deux étages payée 260 000 $. Demeurons cohérents!

La valeur de vos placements comme locataire-investisseur

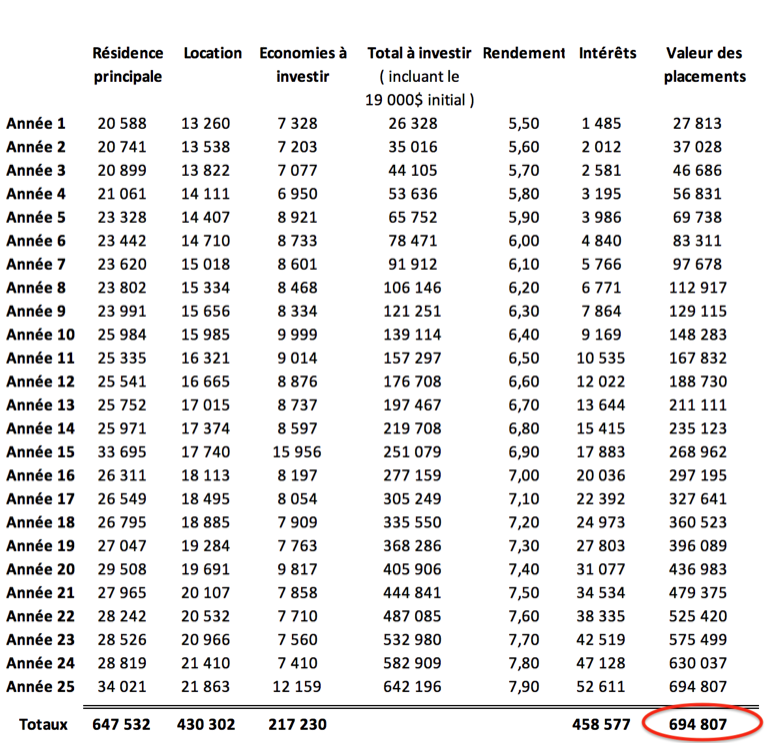

Comme illustré dans les deux tableaux précédents, un montant peut être économisé mensuellement et investi afin de générer des rendements.

Dans le tableau ci-dessous, vous trouverez les résultats des montants investis à des taux d’intérêt variant entre 5,5 % et 7,9 %, ce qui s’avère bien comme rendement durant 25 ans. À noter que les intérêts générés chaque mois ont été réinvestis afin d’augmenter le montant au final.

Analyse des résultats

Dans le présent scénario, la location-investissement semble plus rentable que la détention, car après 25 ans, la valeur des placements est de 694 807 $ comparativement à 544 000 $ pour la propriété.

Mais l’important n’est-il pas l’argent en poche une fois les impôts payés? Poser la question, c’est y répondre! Regardons ensemble les résultats après impôts.

Dans le cas des placements en tant que locataire-investisseur, l’argent en poche une fois l’impôt payé de 122 210 $ sur le gain en capital de 458 577 $ (694 807 $ – 236 230 $ investis) sera de 572 597 $ (694 807 $ – 122 210 $).

Pour ce qui est de la propriété valant 544 000 $, l’argent en poche une fois qu’on soustrait les frais de 28 000 $ reliés à la vente sera de 516 000 $, libre d’impôt car vous pourrez faire le choix de désigner cette résidence comme résidence principale pour toutes les années, en autant que durant ces 25 années, vous n’ayez pas désigné une autre résidence comme résidence principale.

En fin de compte, dans le scénario présenté, la location demeure plus rentable, même après 25 ans de détention. De quoi faire réfléchir.

Les deux côtés de la médaille

Bien que la location demeure plus rentable dans le présent scénario, d’autres aspects financiers et qualitatifs sont à considérer et pourraient faire pencher, malgré tout, la balance du côté de la détention.

Voici donc quelques avantages et désavantages de chacune des options. En espérant que ceci puisse vous aider à prendre une meilleure décision.

Avantages du propriétaire

• Possibilité de créer un enrichissement instantané grâce à un profit à l’achat pouvant être investi rapidement lors d’un refinancement

• Possibilité de récupérer, à la suite d’un refinancement, l’équité créée avec le temps

• Possibilité d’utiliser la mise à part de l’argent (MAPA) afin de rendre déductibles les intérêts payés sur l’emprunt hypothécaire

• « Facilité » d’acheter sans comptant grâce à la remise en espèces des institutions financières

• Sentiment d’être chez soi

• Réalisation d’épargne forcée

• Possibilité de faire de la location à court terme lors d’absences

• Option de vendre et d’encaisser l’équité nette d’impôt dans certains cas

Désavantages du propriétaire

• Temps et énergie à consacrer aux travaux d’entretien, de réparation et de rénovation

• Permanence de l’endroit où vivre

• Mise de fonds nécessaire si aucune créativité lors de l’achat

• Plus de liquidités requises mensuellement

• Fonds de roulement quasi indispensable

• Meilleur crédit requis

• Accès à la propriété plus restreint que la location

• Impact sur le crédit plus significatif en cas de défaut de paiement hypothécaire

• Pour certaines personnes, plus grande source de stress

• Risque de cotisation spéciale (condos)

• Temps à allouer aux assemblées annuelles de copropriétaires (condos)

Avantages du locataire-investisseur

• Possibilité de varier les endroits où vivre

• Plus de temps disponible pour trouver d’autres investissements rentables

• Possibilité de faire une location avec option d’achat

• Aucuns frais d’achat requis

• Frais mensuels moindres et plus stables

Désavantages du locataire-investisseur

• Discipline requise pour investir les économies créées entre le coût d’acquisition et le coût de location

• Proximité des voisins (immeubles à revenus, condos et plex)

• Temps requis pour la gestion des placements

• Possibilité d’être évincé lors de reprise de logement

Pour terminer, il est évident que si vous devez revendre dans les premières années suivant l’achat, la location s’avère plus avantageuse compte tenu des frais reliés à l’acquisition et la revente d’une propriété.

D’un autre côté, si vous désirez conserver à long terme, l’achat peut s’avérer fort intéressant dépendamment :

• des rendements que vous pourriez obtenir avec des placements;

• de la fluctuation des valeurs immobilières dans le temps;

• du prix payé pour la propriété selon le « luxe » voulu;

• de la fluctuation des taux d’intérêt hypothécaires.

Avec autant de paramètres possibles, le générateur de scénarios de l’Autorité des marchés financiers (AMF) trouve toute son utilité.

Je vous invite donc à consulter le simulateur conçu par l’AMF qui permet, en quelques clics, de générer rapidement différents scénarios vous aidant à prendre une décision plus éclairée en fonction de la durée pour laquelle vous désirez détenir votre propriété, aspect crucial dans la prise de décision. Le calculateur de Multi-Prêts est également un bel outil mis à votre disposition.

Bonne réflexion et bonne analyse!

GO! GO! GO!

Votre coach,

Yvan