(Photo: 123RF)

EXPERT INVITÉ. Personne n’est passé à côté des nouveaux records pour le Nasdaq et le S&P 500 la semaine dernière. Euphorie pour certains analystes, scénario boucles d’or (goldilocks) pour d’autres, il est très compliqué aujourd’hui d’affirmer avec certitude dans quelle partie du cycle boursier nous nous trouvons (même si nous avons notre idée sur la question). C’est pour cela que nous vous proposons aujourd’hui une piqûre de rappel annuelle! Synthèse et analyse.

Les faits

Si Nvidia a touché un sommet historique mardi soir, pour le S&P 500, c’était la semaine dernière. Depuis le début de l’année, l’indice préféré des investisseurs (S&P 500) a progressé de 11% et le Nasdaq de 13%. Depuis novembre dernier, les chiffres sont encore plus importants puisque c’est respectivement 9% et 34%. Soit des hausses à faire pâlir la majeure partir des investisseurs. Se pose alors la question de savoir si nous nous trouvons face à une «euphorie passagère» ou si on peut dormir sur nos deux oreilles (l’expression est forte). Tentative de réponse avec les données fournies par TSE qui remontent souvent jusqu’à 150 ans!

Notons un paramètre important avant de commencer, nous sommes tout à fait conscients que le S&P 500 n’existe pas depuis 150 ans. Le S&P 500 a été créé en 1957. Auparavant, c’était le S&P 90 qui a été introduit en 1928. Avant cela, d’autres sources de données, telles que les Cowles Commissions, sont utilisées. Robert Shiller, l’auteur de Irrational Exuberance, a compilé les sources de données qui remontent à 1871, et DQYJD a encore rationalisé ces données.

Quelle est la performance annuelle du S&P 500 depuis 15 ans?

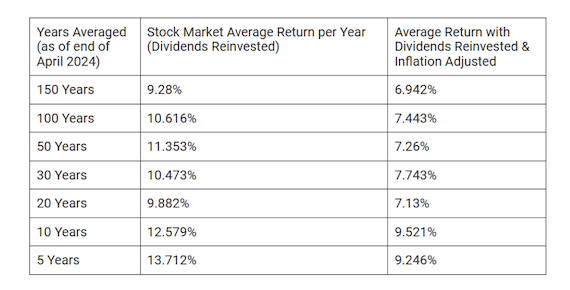

Le premier constat c’est que le marché boursier américain produit depuis longtemps des rendements annuels à deux chiffres. Le rendement annuel moyen du S&P 500 est de 10,62% sur les 100 dernières années.

Bien que le terme «rendement moyen» soit utilisé, il s’agit en fait de rendements annualisés qui incluent les intérêts composés sur la période en question. Les rendements annualisés prennent en compte la différence de pourcentage réelle entre un point dans le temps et un autre, et fournissent ensuite le rendement annuel qui aboutit à ce pourcentage de rendement total. Si l’on calculait simplement la moyenne des rendements de chaque année, on obtiendrait un rendement total différent de celui que l’actif a réellement atteint.

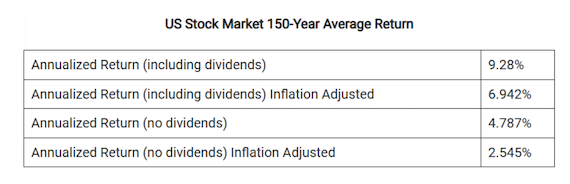

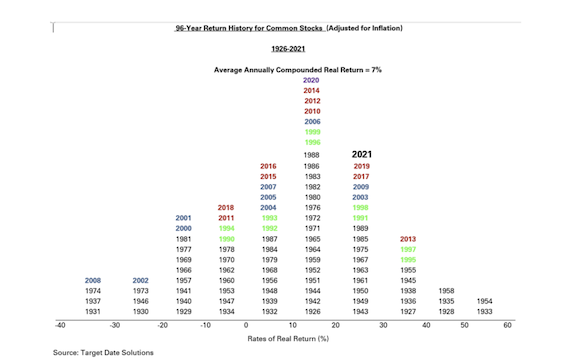

Le rendement annuel moyen historique du S&P 500 est de 9,28% sur les 150 dernières années, à la fin du mois d’avril 2024. Cela suppose que les dividendes soient réinvestis. Corrigé de l’inflation, le rendement moyen du marché boursier sur 150 ans (dividendes compris) est de 6,94%.

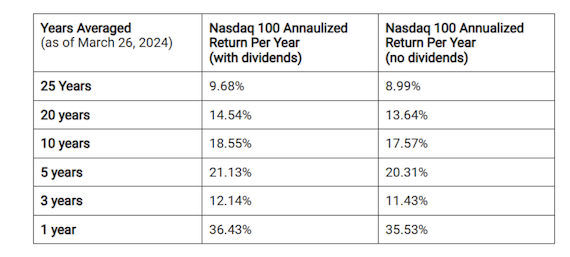

Voici les rendements annualisés de l’indice Nasdaq 100 pour les 25, 20, 10, 5, 3 et 1 dernières années.

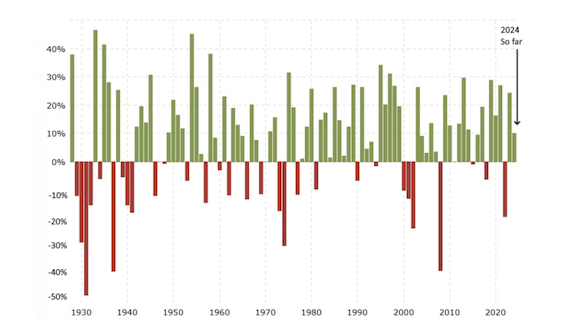

Les indices ne sont pas en hausse chaque année!

Les statistiques ci-dessus peuvent donner l’impression que le marché boursier progresse presque chaque année. Mais ce n’est pas toujours le cas.

En fait, les actions ont tendance à évoluer latéralement la plupart du temps.

La plupart des progrès réalisés par le marché boursier au cours des 150 dernières années se sont produits en trois grandes étapes :

• Du milieu des années 40 au milieu des années 60

• Des années 80 au milieu des années 2000

• De 2010 à aujourd’hui, Le S&P 500 a chuté lors de la crise du Covid et s’est redressé pour atteindre de nouveaux records ces derniers jours.

Comme le montre le graphique ci-dessous (fourni par Tradingview), il est également possible d’évoluer latéralement, avec une faible croissance, parfois pendant des décennies. Pendant ces périodes, les dividendes constituent le seul rendement.

À suivre: Une part de chance?!

Une part de chance?!

Selon le moment où l’on commence à investir, il y a une part de chance dans l’évolution du marché par la suite. Si quelqu’un avait commencé à investir en 2000, il n’aurait pas réalisé beaucoup de bénéfices avant 2013. À ce moment-là, une forte tendance à la hausse était en cours. Si vous avez commencé à investir dans les années 60, il s’agissait de revenus de dividendes avec peu ou pas de gains jusqu’aux années 80.

Comme vous pouvez le voir sur le graphique, il y a eu plusieurs périodes de plus de 10 ans pendant lesquelles il n’était pas très agréable d’être un investisseur qui achetait et conservait ses titres.

Les moyennes sont parfois trompeuses. Un rendement moyen de 10% ne signifie pas que vous gagnez 10% chaque année. Certaines années, vous gagnez 20 ou 30%. D’autres années, vous voyez votre compte chuter, et d’autres années encore, vous ne touchez que des dividendes sans aucun gain.

Pourtant, malgré tout ce remue-ménage, le rendement moyen à long terme du marché boursier est toujours de 10% pour les actions américaines.

Et après?

Depuis 1950, le S&P 500 a connu 30 séries de gains sur cinq mois, dont la plus récente. Dans les 28 cas précédents, sauf deux, le S&P 500 était plus élevé 12 mois plus tard, avec un gain moyen de 12,5% et un taux de victoire de 93%.

À titre de comparaison, le rendement moyen sur un an est de 9,0%, avec un taux de réussite de 74%.

Le rendement historique moyen est de 1,0% un mois après une série de gains de cinq mois, avec un taux de victoire de 76%, contre un gain moyen de 0,7% et un taux de victoire de 61% sur toutes les périodes d’un mois au cours des 74 dernières années.

L’important c’est la durée

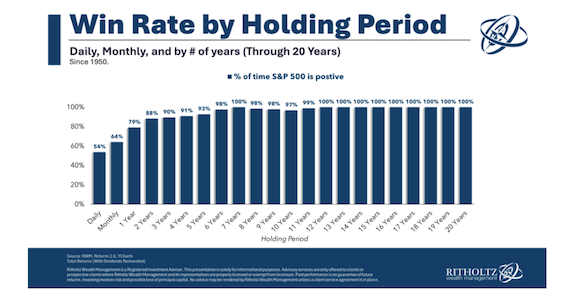

Plusieurs études ont été écrites sur la performance des actions sur la longue durée. Celles de Schwartz et Siegel notamment indiquent (entre autres) qu’il faudrait au moins trois ans pour qu’un portefeuille actions surperforme. Trois années peuvent sembler une éternité quand on les vit, mais c’est relativement court en termes d’investissement boursier. Il suffit de regarder les violentes et multiples fluctuations des rendements sur trois ans au fil du temps.

À force de se focaliser sur l’inflation, le no/soft landing ou encore les tensions géopolitiques, les investisseurs oublient que les indices boursiers évoluent selon des cycles qui tendent à se raccourcir.

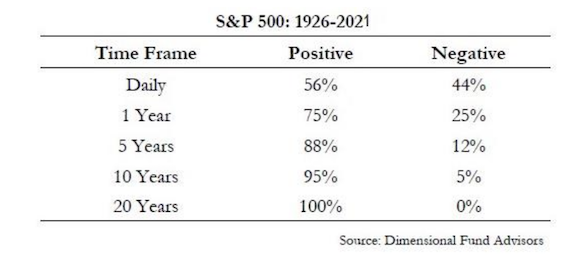

Selon ces cycles, on peut tirer des probabilités (qui ne garantissent bien évidemment pas les évolutions futures) de performances positives et négatives. En prenant toutes les données sur le S&P 500 depuis 1926 (collectées par Dimensional Fund Advisors), voici ce que l’on apprend concrètement :

• Vous avez 56% de probabilité d’avoir une performance positive sur 1 séance

• Vous avez 75% de probabilité d’avoir une performance positive sur 1 an

• Vous avez 88% de probabilité d’avoir une performance positive sur 5 ans

• Vous avez 95% de probabilité d’avoir une performance positive sur 10 ans

• Vous avez 100% de probabilité d’avoir une performance positive sur 20 ans

En résumé, sur une période de 3 ans vous pouvez subir des soubresauts importants, sur 10 ans perdre encore un peu d’argent, mais rappelez-vous que le marché boursier américain n’a jamais été en baisse sur des périodes de 12, 20 ou 30 ans.

Donc plus l’horizon temps est court, plus les gains et les pertes sont importants. Au contraire, plus l’horizon temps est long, plus les gains et les pertes se réduisent. Logique

À suivre: Pourquoi c’est important de rester investi?

Pourquoi c’est important de rester investi?

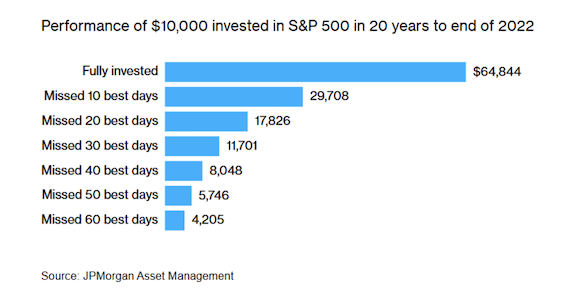

Il y a aussi des inconvénients à tenter de «timer» le S&P 500. Les données de JPMorgan Asset Management montrent que les investisseurs qui ont été absents pendant les dix meilleures journées du S&P 500 au cours des deux décennies jusqu’en 2022 ont reçu la moitié des gains de ceux qui ont été présents sur le marché pendant toute la période.

Synthèse

Lorsqu’on doute de la capacité des marchés financiers à poursuivre leur folle ascension, il faut toujours se référer au passé et à l’évolution globale des marchés financiers. Si on ne peut jamais exclure des «crises qui durent», on ajoutera une nouvelle fois qu’il ne faut surtout pas oublier de diversifier son portefeuille…

Ce texte est tiré de l’infolettre quotidienne de John Plassard, gracieuseté de Mirabaud

** Veuillez prendre note que les visuels de notre expert sont présentés en anglais à titre informatif et ne peuvent être traduits par notre équipe. Merci de votre compréhension.