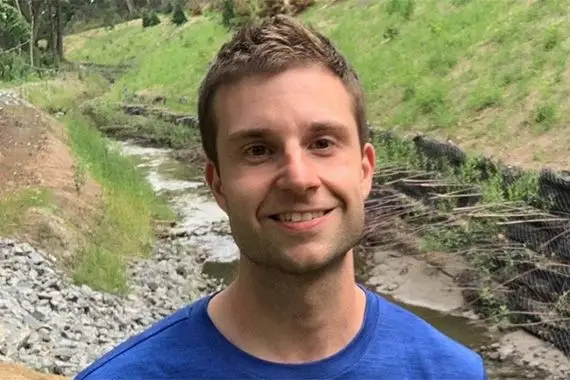

Âgé de 31 ans, le mécanicien en protection incendie mise sur les titres individuels pour financer sa retraite. Il conseille aux investisseurs débutants de profiter des chutes bourisières pour investir. (Photo: courtoisie)

PLEINS FEUX SUR MON CELI est une rubrique où des investisseurs individuels partagent avec nous leurs bons et mauvais coups en investissement tout en soumettant leur portefeuille à l’analyse d’un pro. Pour participer, écrivez-nous à denis.lalonde@groupecontex.ca.

(Illustration: Camille Charbonneau)

Mécanicien en protection incendie, Vincent Martin-Berthiaume avoue ne pas se souvenir de la manière dont le déclic s’est produit pour qu’il se mette à épargner, puis à investir. «Je crois que cela s’est fait naturellement, dit le jeune trentenaire. Au fond, il n’y a pas de grand secret, je ne faisais que dépenser moins que ce que je gagnais.»

Plus fourmi que cigale, il va vite accumuler un pécule. «Je n’ai pas de goûts luxueux. J’ai toujours conduit des voitures usagées. Il m’en faut peu pour me contenter. C’est peut-être ça le secret ?»Inconsciemment, en épargnant, il savait qu’un jour ou l’autre cet argent allait être mis au travail. Mais comment ?

La lecture du livre de Pierre-Yves McSween, Liberté 45, le conforte dans ses choix passés et le met sur la piste de l’investissement boursier. Il va rencontrer un conseiller de son institution financière. Il ressort de son rendez-vous dubitatif. «Je n’étais pas trop emballé. Mais j’ai tout de même ouvert un CELI et un REER, auquel j’allais investir une somme mensuelle.»La Bourse avait néanmoins piqué son intérêt. Il poursuit son apprentissage avec les lectures d’Avantage Bourse, de Philippe Le Blanc, et De Zéro à millionnaire, de Nicolas Bérubé. «Dans l’intervalle, j’ai pris conscience que mes placements me coûtaient cher en frais de gestion.»Si bien qu’un an et demi plus tard, il décide d’ouvrir un compte de courtage, au grand dam des employés de sa banque, qui le découragent et le préviennent des dangers qu’il court à investir par lui-même.

Il achète dans son CELI des fonds négociés en Bourse, soit le FNB VGRO de Vanguard et un FNB d’obligations. Ce sont des suggestions de ses lectures.

«Malheureusement, les placements ont été de courte durée, car en pleine pandémie, j’ai dû utiliser l’argent pour une mise de fonds pour une maison. Ce n’était pas prévu. J’ai donc essuyé des pertes.»Il va renflouer à vitesse grand V son CELI l’année suivante et opter cette fois pour des titres individuels qui versent des dividendes croissants. «Ce sont de grands classiques canadiens, des titres que je veux garder au minimum 10 ans et, si cela va bien, jusqu’à ma retraite et plus tard encore.»Il enfile les achats de sociétés comme Dollarama (DOL, 101,02 $), Metro (MRU, 69,39 $), Alimentation Couche-Tard (ATD, 79,19 $) et Banque Nationale (NA, 102,54 $). En tout, plus de 13 titres composent son portefeuille CELI. «Je recherche des entreprises qui ont des avantages concurrentiels et qui vont surpasser les principaux indices avec le temps.»

Le jeune investisseur garde l’oeil ouvert. «J’aimerais bien, par exemple, me mettre un orteil à l’eau dans le secteur d’activité des semi-conducteurs. Je pense à un titre comme Qualcomm (QCOM, 151,18 $US), que je suis de près.»Aux investisseurs qui commencent et hésitent à se lancer, il les invite à faire leurs devoirs et à ne pas avoir peur, même quand les marchés flanchent. «Quand ils chutent, il faut plutôt voir cela comme une occasion d’acheter de bonnes entreprises au rabais.»

Dans l’oeil d’un pro

Vincent Fournier, gestionnaire de portefeuille à Claret, rappelle qu’investir sans plan est une erreur. «C’est bien d’être économe et de se mettre à investir, mais il faut aussi s’assurer de bien planifier notre démarche.»

Il est d’accord avec Vincent Martin-Berthiaume quand il dit qu’il faut voir les chutes de marchés comme des occasions d’investissement. Il apporte cependant une nuance:à condition de déployer de nouvelles sommes et de ne pas vouloir synchroniser les marchés (Market Timing). «Mais, oui, si une personne n’est pas prête à traverser des corrections dans les marchés boursiers, peut-être que l’investissement n’est pas pour elle.»Il cite à ce sujet le regretté Charlie Munger, qui disait que l’«argent de tes investissements ne se fait pas en vendant et en achetant, mais plutôt dans la durée, dans l’attente».

Il trouve dans l’ensemble le portefeuille intéressant, avec la grande majorité des positions en actions canadiennes. «Ce sont pour l’essentiel de bons titres.»Il croit qu’il est sage de privilégier les entreprises canadiennes dans le CELI en raison de la retenue à la source de 15 % pour les dividendes des titres étrangers. «Il ne doit pas pour autant écarter le marché américain dans sa stratégie globale, c’est-àdire ailleurs dans un REER ou des comptes enregistrés.» S’il aime bien Metro et Dollarama, Vincent Fournier suggère à l’investisseur de réduire quelque peu son exposition (qui s’élève à 30 % dans ces deux titres) et d’allouer le capital à d’autres positions. Par ailleurs, il dit préférer Capital Power (CPX, 36,29 $), Boralex (BLX, 30,80 $) ou Innergex énergie renouvelable (INE, 8,19 $) à Canadian Utilies (CU, 29,83 $) ou à Brookfield Renewable Partners (BEP-UN, 32,26 $).