Âgé de 27 ans, l’ingénieur minier mise sur les FNB et les titres individuels afin de devenir financièrement indépendant. (Photo: courtoisie)

PLEINS FEUX SUR MON CELI est une rubrique où des investisseurs individuels partagent avec nous leurs bons et mauvais coups en investissement tout en soumettant leur portefeuille à l’analyse d’un pro. Pour participer, écrivez-nous à denis.lalonde@groupecontex.ca.

(Illustration: Camille Charbonneau)

Olivier Hamel, ingénieur de 27 ans, partage son temps entre la mine d’or de Meliadine, au Nunavut, et Saint-Hyacinthe, où il habite avec sa conjointe. «C’est deux semaines de travail dans le Grand Nord et deux semaines de vacances en ville.» Le salaire compétitif qu’il gagne est en quelque sorte sa prime d’éloignement et il en fait bon usage. Il concède qu’il tient ses saines pratiques d’épargne et d’investissement de ses parents, deux travailleurs autonomes qui lui ont appris tôt qu’un dollar investi en vaudra plusieurs dans l’avenir. Même pendant ses études, Olivier Hamel gérait son argent avec parcimonie. «Des amis partaient en voyage. Moi, j’épargnais ou j’achetais des choses avec une valeur de revente.» Ses habitudes ont aussi une influence positive sur des gens de son entourage qui adoptent ses bons plis.

À 18 ans il est fin prêt à ouvrir son CELI auprès de son institution financière et à investir ses économies dans des fonds communs de placement. C’est au cours de son stage dans le secteur minier, deux ans plus tard, et après de nombreuses conversations sur la Bourse avec des collègues, qu’il va songer à investir lui-même et ouvrir son propre compte de courtage.

«J’ai pensé qu’avec mes connaissances, j’étais bien placé pour investir dans un titre minier. Erreur. Cela ne fait manifestement pas de toi un pro !»Il voit fondre sa cagnotte investie dans le titre du producteur de diamants Stornoway. «J’ai aussi perdu de l’argent dans le titre de Peek, une application pour monétiser des vidéos.»

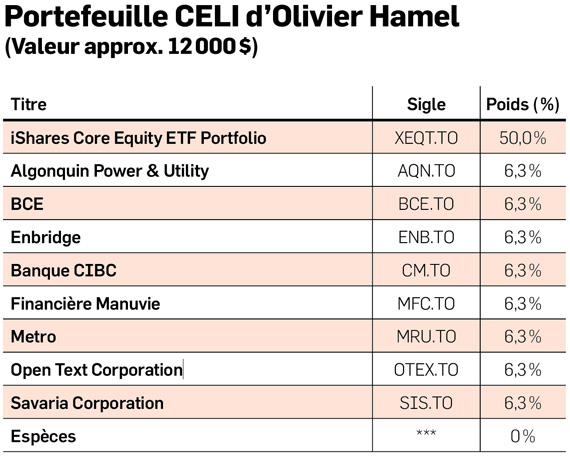

Les pertes combinées s’élèvent à environ 15 000 $ et le marqueront au fer rouge. C’est une leçon pour l’investisseur néophyte qui va dès lors se tourner vers les fonds négociés en Bourse (FNB) et les titres à dividende. «J’aime ces positions qui offrent à la fois du revenu et un potentiel de croissance.»Avec des participations dans BCE (BCE, 60,84 $), la Banque CIBC (CM, 61,23 $), Metro (MRU, 71,00 $) et Enbridge (ENB, 51,26 $), il dit s’être assuré une bonne diversification en touchant à plusieurs secteurs de l’économie.

Olivier Hamel a l’objectif de détenir un portefeuille global de 500 000 $ à 30 ans et de 1 million de dollars (M $) pour ses 40 ans. «J’ai environ les trois quarts du chemin de fait pour mon premier objectif.»

Dans l’oeil d’un pro

Le vice-président et gestionnaire de portefeuille chez Allard, Allard et Associés, Alexandre Legault, est admiratif du parcours du jeune investisseur qui a su tôt faire des sacrifices, se mettre rapidement en phase d’accumulation et laisser travailler son argent. «Il a une très bonne littéracie financière. Je le félicite et je salue aussi la contribution des parents à son éducation financière, car on ne naît pas cigale ou fourmi», illustre-t-il.

La portion du CELI sous gestion lui paraît toutefois peu significative dans le portrait global. «Ce n’est pas clair comment il a fait ses choix, mais il n’y a rien dans les positions qu’il détient, que ce soit le FNB ou les différents titres, qui me paraisse incongru.» Selon lui, le jeune investisseur a bien géré ses émotions pendant le krach pandémique et cela augure bien pour la suite. «Il est resté investi et a bien intériorisé la cita-tion de Benjamin Graham: “À court terme, le marché boursier est une machine à voter, mais à long terme, il est une machine à peser.”»

Comme il a atteint 75 % de son objectif de détenir un portefeuille boursier de 500 000 $, le professionnel estime qu’en supposant un rendement annuel composé de 8 % — une estimation conservatrice d’un point de vue historique —, l’investisseur pourrait se retrouver avec une cagnotte d’environ 7 M $ d’ici sa retraite à 65 ans, sans même avoir à investir davantage. «On parle d’un portefeuille d’actions qui se multiple d’environ 19 fois. C’est ça le pouvoir des intérêts composés. Il est sur la bonne voie d’atteindre son objectif d’indépendance financière.»