Lorsque les rendements des obligations du Trésor augmentent, cela indique une baisse de la demande de ces obligations. (Photo: 123RF)

EXPERT INVITÉ. Plus les statistiques économiques concernant l’inflation américaine sont publiées, plus le consensus parie sur un report de la baisse des taux d’intérêt de la banque centrale américaine. Conséquence directe, les rendements des Treasuries poursuivent leur hausse et personne ne peut exclure que le 10 ans américain reteste les 5%, niveau considéré comme clé par certains économistes. Que faut-il en penser et quelles sont les conséquences?

Le fait que le rendement du Trésor à 10 ans atteigne 5% est considéré théoriquement comme un seuil critique pour le marché des actions américaines.

En effet, la hausse des rendements des obligations du Trésor exerce une pression sur les actions. Lorsque les rendements approchent les 5%, les calculs des investisseurs habitués à des taux d’intérêt favorables aux actions s’en trouvent modifiés.

L’incertitude qui en résulte peut entraîner la volatilité du marché et avoir une incidence sur les cours des actions.

Même une légère hausse, au-delà du niveau critique de 4,75%, pourrait contraindre les investisseurs à abandonner leurs paris sur une reprise, entraînant potentiellement une vague de ventes qui pourrait pousser les rendements vers les sommets de 2007.

Vanguard estime qu’il existe encore une position longue résiduelle sur les bons du Trésor et que, si elle n’est pas réglée de manière ordonnée, le mouvement désordonné pourrait éventuellement nous amener à 5 %.

Avant Vanguard, c’est Goldman Sachs qui lançait un avertissement sur cette « zone de danger » ou « danger zone ». Se pose maintenant la question de savoir si cela pourrait déclencher le tsunami annoncé…

Que se passe-t-il en théorie ?

Lorsque les rendements des obligations du Trésor augmentent, cela indique une baisse de la demande de ces obligations.

Voici pourquoi ce phénomène a un impact sur les cours des actions :

• Concurrence sur les taux d’intérêt : Lorsque les rendements des obligations du Trésor augmentent, les investisseurs deviennent plus optimistes à l’égard de l’économie. Ils recherchent des rendements plus élevés ailleurs. Les investisseurs peuvent déplacer leurs fonds des actions vers les obligations, ce qui entraîne une pression à la vente sur les actions.

• Modèle d’actualisation des flux de trésorerie : Les cours des actions sont souvent déterminés à l’aide du modèle d’actualisation des flux de trésorerie (DCF). Ce modèle calcule la valeur actuelle des flux de trésorerie futurs attendus de la détention d’une action. Lorsque les rendements du Trésor augmentent, le taux sans risque (utilisé dans les calculs DCF) augmente également. Par conséquent, le taux d’actualisation appliqué aux flux de trésorerie futurs augmente, ce qui réduit la valeur actuelle des actions.

• Obligations et actions : Les investisseurs comparent les rendements des obligations du Trésor (considérées comme sans risque) avec les rendements en dividendes des actions. À mesure que les rendements des bons du Trésor augmentent, les obligations deviennent plus attrayantes que les actions. Les investisseurs peuvent réaffecter leurs portefeuilles, ce qui entraîne une baisse des prix des actions.

• Sentiment du marché : L’augmentation des rendements du Trésor peut créer de l’incertitude sur le marché. Les investisseurs s’inquiètent de l’impact sur les coûts d’emprunt des entreprises, les dépenses de consommation et la croissance économique. Ce sentiment peut entraîner une pression à la vente sur les actions.

Si on parle maintenant des secteurs, certains sont plus sensibles aux variations des taux d’intérêt. C’est le cas, par exemple, des services publics et de l’immobilier.

Les valeurs de croissance (par exemple, les sociétés technologiques) sont particulièrement sensibles aux variations de taux, car leurs valorisations dépendent fortement des prévisions de bénéfices futurs.

En bref, en théorie l’augmentation des rendements des bons du Trésor a un impact sur les prix des actions en raison des changements dans les préférences des investisseurs, les modèles d’évaluation et le sentiment général du marché. En théorie…

Que s’est-il passé en 2023 ?

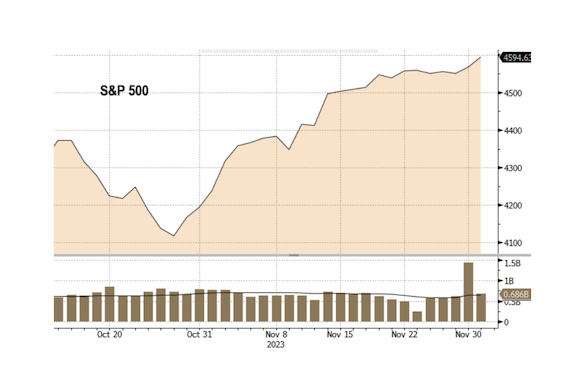

En octobre 2023, le rendement de l’obligation de référence à 10 ans a brièvement passé le seuil psychologique des 5% pour la première fois en 16 ans après que le président de la Réserve fédérale, Jerome Powell, a déclaré « l’inflation est encore trop élevée », ce qui laissait penser qu’une nouvelle hausse des taux n’était peut-être pas complètement exclue en 2023.

Si on regarde les réactions « de marché », on constate que lorsque le rendement du 10 ans américain a dépassé les 5%, le S&P 500 a été sous pression à court terme, mais a rebondi quelques jours plus tard.

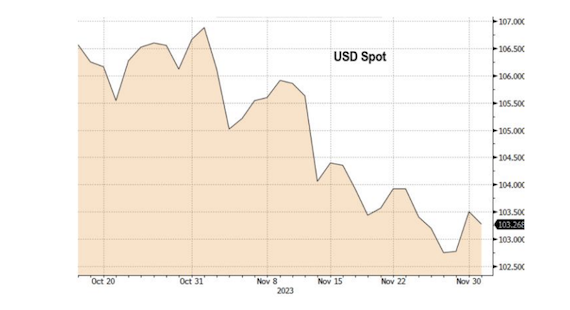

Enfin, au niveau du dollar, on a observé une faiblesse du dollar spot sur les jours qui ont suivi le passage au-dessus des 5% du 10 ans américain avant qu’un rebond soit initié 2 mois plus tard.

Qu’en est-il en réalité ?

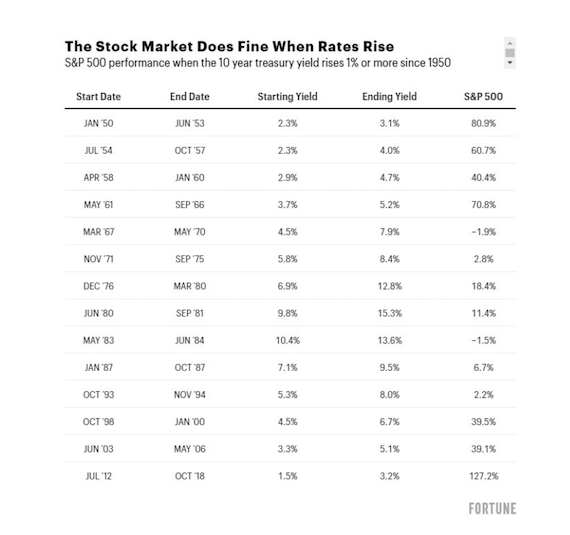

En nous plongeant encore une fois dans l’histoire (plus longue), contrairement à ce que l’on pourrait croire, la hausse des taux d’intérêt n’est pas la fin du monde pour le marché boursier. En fait, le S&P 500 s’est très bien comporté dans le passé pendant les cycles de hausse des taux d’intérêt.

De 1950 à l’ère pré-pandémique, le rendement annualisé moyen lorsque le rendement à 10 ans a augmenté de 1 % ou plus a été d’un peu moins de 11 %. C’est en gros la performance moyenne à long terme du marché boursier américain. Le marché n’a baissé que deux fois lorsque cela s’est produit et les pertes ont été minimes.

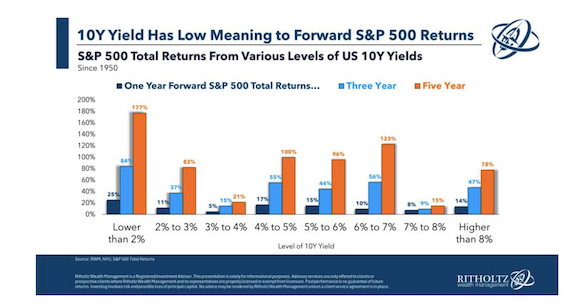

Analysons maintenant, grâce aux données de Ben Carlson, l’impact du niveau réel des taux sur les rendements futurs des marchés boursiers.

En remontant jusqu’en 1950, voici une décomposition des rendements moyens à terme sur 1, 3 et 5 ans en fonction des différents niveaux de taux d’intérêt.

Il ne s’agit certainement pas d’une corrélation univoque où des taux plus élevés entraînent des rendements plus faibles. Les rendements les plus faibles ont été enregistrés dans les fourchettes de 3 à 4 % et de 7 à 8 %.

Les meilleurs rendements ont été enregistrés lorsque les taux étaient inférieurs ou égaux à 2 %, ce qui est logique si l’on considère que les taux n’étaient aussi bas que pendant deux des plus grandes crises de ce siècle (la crise de 2007-2008 et le Covid).

Si on se focalise sur la fourchette de 4 à 6 % dans laquelle nous nous trouvons actuellement, les rendements ont été plutôt bons par le passé. L’une des raisons en est peut-être que le rendement moyen à 10 ans depuis 1950 est de 5,4 % (la médiane est de 4,7 %). De tels taux se produisent en période «normale».

La relation entre les niveaux des taux d’intérêt et les rendements boursiers à terme n’a pas vraiment de raison d’être. Chaque période est différente.

Dans les années 1970, la hausse des taux était un facteur défavorable pour les actions, car l’inflation était incontrôlable et l’économie connaissait une stagflation.

Cependant, dans ce cycle économique, les taux et les rendements sont élevés, car la croissance économique est toujours élevée aux États-Unis tout comme l’inflation.

Des taux plus élevés avec une croissance économique plus forte sont meilleurs pour le marché boursier que des taux plus bas avec une croissance économique plus faible.

À Suivre: Quelles sont les conséquences que l’on ne peut éviter ?

Quelles sont les conséquences que l’on ne peut éviter ?

Quelle que soit la réaction des marchés boursiers après une potentielle poussée de fièvre des bons du Trésor américain, il y a des conséquences que l’on ne peut éviter :

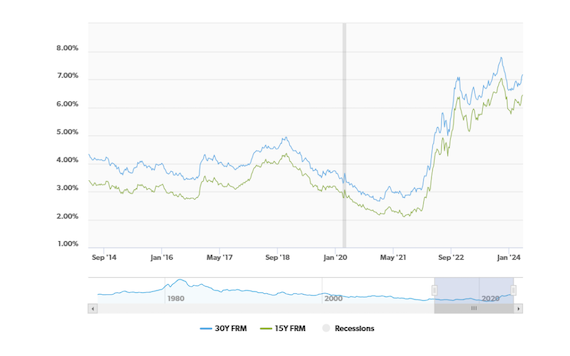

• Les taux hypothécaires resteront élevés : Le principal passif de la plupart des Américains est leur prêt hypothécaire. Actuellement, le taux fixe moyen sur 30 ans atteint près de 7.2%, selon Freddie Mac.

• Les prêts étudiants pourraient devenir plus coûteux : Il existe également une corrélation entre les rendements des bons du Trésor et les prêts étudiants. Les études universitaires représentent la deuxième dépense la plus importante d’une vie, juste après l’achat d’un logement. Pour couvrir ce coût, plus de la moitié des familles empruntent.

Les étudiants de premier cycle qui contractent de nouveaux prêts fédéraux directs aux étudiants pour l’année universitaire 2023-24 paient maintenant plus de 5,50 % – contre 4,99 % pour l’année universitaire 2022-23 et 3,73 % pour 2021-22.

Le gouvernement fixe les taux annuels de ces prêts une fois par an, en se basant sur le rendement du Trésor à 10 ans. Si le rendement à 10 ans continue de progresser, les taux d’intérêt des prêts étudiants fédéraux pourraient augmenter à nouveau lorsqu’ils seront réinitialisés au printemps, ce qui coûterait encore plus cher aux étudiants emprunteurs en termes d’intérêts.

• Les prêts automobiles deviennent plus chers : Il existe également une corrélation étroite entre les rendements du Trésor et les prêts automobiles. Les taux sont les plus élevés depuis 16 ans. Aujourd’hui, de plus en plus de consommateurs sont confrontés à des mensualités qu’ils ne peuvent probablement pas se permettre.

Si d’autres types d’emprunts, notamment les cartes de crédit, les prêts aux petites entreprises et les lignes de crédit immobilier, sont principalement liés au taux des fonds fédéraux et augmentent ou diminuent en fonction des décisions de la Fed, on peut aussi imaginer aisément qu’ils ne baisseront pas de sitôt.

Affirmer que le passage des 5% du 10 ans américain va précipiter les indices vers le bas est une grossière erreur. En effet, l’histoire nous apprend que « l’on peut vivre avec des rendements élevés » sans que cela ne porte préjudice au S&P 500. Ce qu’il faut retenir, c’est que l’on ne peut pas se contenter d’examiner une variable isolément. Les données économiques et de marché doivent être replacées dans leur contexte.

Ce texte est tiré de l’infolettre quotidienne de John Plassard, gracieuseté de Mirabaud

** Veuillez prendre note que les visuels de notre expert sont présentés en anglais à titre informatif et ne peuvent être traduits par notre équipe. Merci de votre compréhension.