Les raisons de vendre un titre peuvent être divisées en deux catégories, soit l’évaluation et les données fondamentales. Souvent, la décision de vendre ou de conserver peut être différente si l’on utilise uniquement l’une de ces catégories. (Photo: 123RF)

OPINION. Selon vous, est-ce plus facile d’acheter ou de vendre un titre? Pour moi, la réponse est claire: vendre un titre est beaucoup plus difficile.

Attention, je ne dis pas qu’acheter un titre est un processus simple. Au contraire, l’achat d’un titre requiert de longues analyses. Toutefois, après avoir passé à travers un processus exhaustif, on arrive généralement à trancher assez facilement, à savoir si le titre est un achat ou non.

Par exemple, imaginez que vous êtes devant une société de qualité, avec des perspectives de croissance intéressantes, des risques limités et offerte à un prix attrayant. Si ce titre est plus intéressant que la moins belle société de votre portefeuille, la décision d’acheter devient évidente. Le problème est que ces sociétés sont rares et qu’il faut beaucoup de travail pour les dénicher. Cette rareté est d’ailleurs la principale raison pour laquelle nous effectuons peu de transactions dans nos portefeuilles.

La décision de vendre est beaucoup plus difficile. Selon moi, les raisons de vendre un titre peuvent être divisées en deux catégories, soit l’évaluation et les données fondamentales. Souvent, la décision de vendre ou de conserver peut être différente si l’on utilise uniquement l’une de ces catégories. Examinons-les.

L’évaluation

Il existe plusieurs façons d’établir la valeur d’un titre. L’approche que nous privilégions chez COTE 100 est d’utiliser des multiples d’évaluation, comme le ratio cours/bénéfices.

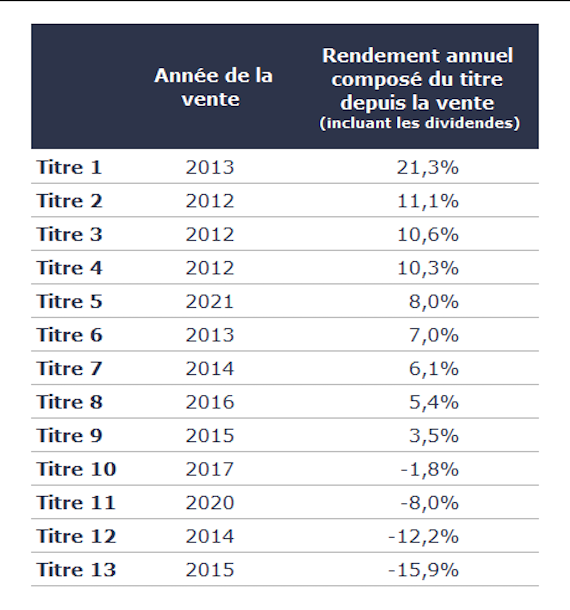

Entre 2011 et 2021, nous avons pris la décision de procéder à 20 ventes importantes dans les portefeuilles de nos clients de gestion privée. Dans son récent livre Avantage Bourse, Philippe Le Blanc revisite d’ailleurs certaines de ces décisions. J’ai décidé de reprendre l’exercice, mais sous un angle différent. Voici mon constat.

Sur ces 20 décisions, sept ont été dictées par l’évaluation. Autrement dit, la raison principale de la vente était liée à la hausse du titre et à une prime significative par rapport à l’évaluation que nous en faisions. Voici le récapitulatif des sept ventes où je présente le rendement annuel composé du titre à partir de la date de vente jusqu’à aujourd’hui :

Même s’il s’agit d’un petit échantillon, la conclusion de cette analyse semble claire. Il est généralement peu avantageux de vendre un titre uniquement sur la base de son évaluation.

Le titre « 3 » est McDonald’s (« MCD »). Il a été acheté en 2011 alors qu’il se négociait à près de 15,0 fois les bénéfices prévus, un ratio d’évaluation que nous jugions attrayant. En janvier 2016, le titre s’est emballé atteignant près de 22,0 fois les bénéfices prévus. Cette évaluation, qui à l’époque nous semblait élevée, avait été un facteur significatif dans notre décision de vendre. Même si nous avons réalisé un gain respectable de 43% sur cette période, nous devons admettre qu’il aurait été préférable de conserver le titre.

Règle générale, les titres de qualité sont « dispendieux ». Selon nous, les décisions de vente devraient surtout être basées sur les données fondamentales de la société.

Les données fondamentales

Avant tout, le travail d’un investisseur devrait être d’identifier les changements importants qui surviennent dans une société. Voici quelques-unes des interrogations que nous nous posons qui pourraient mener à la vente d’une société:

- Est-ce que sa position est menacée par de nouveaux concurrents ou par un changement dans l’industrie?

- Est-ce que les perspectives de croissance à long terme sont altérées?

- Est-ce que le niveau de dette a sensiblement augmenté, ce qui réduit la marge de manœuvre et augmente le risque?

- Est-ce que des dirigeants clés ont quitté?

- Est-ce que la stratégie employée par les dirigeants a radicalement changé?

Cette liste non exhaustive donne un aperçu de ce qui doit être considéré avant de prendre la décision de vendre. Encore là, cette méthode n’est pas un gage de succès à tout coup.

Comme on peut voir dans le tableau ci-dessous, certains titres que nous avons vendus sur cette base ont continué de bien performer. Évidemment, l’analyse du modèle d’affaires est, selon nous, plus subjective que celle de l’évaluation, ce qui entraîne inévitablement des erreurs. Cependant, ce processus nous a permis d’éliminer plusieurs titres qui ont connu des rendements anémiques et même d’éviter certaines pertes substantielles.

En terminant, cette méthodologie ne devrait pas obligatoirement être appliquée avec une rigidité absolue. L’investissement boursier relève davantage de l’art que de la science et chaque situation est différente. Vendre sur une base de l’évaluation peut s’avérer judicieux dans certaines situations, comme dans le cas d’une surévaluation excessive. Cela dit, un investisseur boursier devrait demeurer prudent lorsqu’il utilise l’évaluation comme principal motif de vente.

Jean-Philippe Legault, CFA

Analyste financier chez COTE 100